요즘 국제유가를 보면 멀미가 납니다. 산유국 치킨게임 속에 각국의 석유장관 입에서 ‘감산’이나 ‘공급과잉’이란 단어만 나와도 미친 듯 널을 뛰죠. 이 때문에 글로벌 증시는 몇 달째 배앓이를 하고 있고, 원ㆍ달러 환율도 극심한 두통을 호소하고 있습니다.

국제유가 급등락은 언제까지 계속될까요? 전문가들 사이에서도 의견이 엇갈리고 있습니다. 신중론자들은 일부 산유국들이 생산량을 줄이지 않겠다는 입장을 보이고 있어 내년까지 가격하락이 계속될 거라고 말합니다. 반면 긍정론자들은 3월 중국 양회(兩會) 이후 경기 부양책이 쏟아지면 수요 확대 기대감이 퍼지면서 서서히 반등에 나설 거라고 전망하죠.

“남들이 겁을 먹고 있을 때 욕심을 부려라.”

‘투자의 귀재’ 워런 버핏의 명언입니다. 장기적 관점에서 본다면 지금이 투자 적기일 수 있습니다.

원유에 투자하는 방법은 여러 가지가 있는데요. 석유관련 기업 주식을 직접 살 수도 있고요. 파생결합증권(DLS), 상장지수펀드(ETF), 상장지수증권(ETN) 등 파생상품에 가입하는 방법도 있습니다. 고수익ㆍ고위험 성향의 투자자라면 이름에 ‘레버리지’란 단어가 붙은 상품을 선택하면 되고, 가격하락이 예상된다면 ‘인버스’에 투자하면 됩니다.

널뛰기 국제유가 속에서 알토란같은 내 돈을 불려줄 원유 관련 금융 상품에 대해 좀 더 자세히 알아볼까요?

◇BP 등 해외 석유 관련 주식에 직접 투자

원유에 투자하는 가장 직접적 방법은 선물에 투자하는 겁니다. 하지만 선물 1계약이 1000배럴(WTI 미니 선물은 500배럴)이나 되기 때문에 개인이 접근하기는 어렵죠.

선물투자가 힘들다면 주식이 있습니다. 해외 석유 관련기업 주식은 크게 △시추ㆍ개발ㆍ생산을 담당하는 ‘상류’ △운송ㆍ저장ㆍ파이프라인 관련 사업을 하는 ‘중류’ △정제ㆍ처리ㆍ판매를 맡는 ‘하류’로 나뉩니다. △전 과정을 도맡아 하는 통합 기업도 있고요.

상류 대표기업엔 코노코필립스(ConocoPhillips), 아나다코(Anadarko), 체서피크(Chesapeake) 등이 있고요. 중류엔 에너지 트랜스퍼 파트너(Energy Transfer Partnersr)와 엔브릿지(Enbridge)가 있습니다. 하류엔 발레로 에너지(Valero Energy), 마라톤 페트롤리엄(Marathon Petroleum), 테소로(Tesoro)가 유명하죠. 엑슨모빌(Exxon Mobil), 쉘(Shell), 비피(BP)는 이 모든 과정을 맡아하는 회사입니다.

지금은 공급과잉 이슈가 나오고 있기 때문에 상류 관련기업은 위험합니다. 투자 계획이 있다면 중류와 하류가 더 유리하죠. 주식을 살 때는 그 기업이 얼마나 석유를 저장할 수 있는지(중류 기업의 물류량), 원유와 석유 관련제품 가격 차이는 얼마나 나는지(하류 기업의 스프레드) 등을 꼼꼼히 살펴야 합니다.

◇원유DLS, ELS 삼촌 격…저가 매수 기회

DLS는 금리ㆍ환율ㆍ원자재를 기초자산으로 하는 파생상품입니다. 일정 기간마다 기초 자산의 상승ㆍ하락을 평가해 미리 약속한 조건에 맞으면 수익을 주죠. 주가연계증권(ELS)과 상품구조가 비슷합니다.

최근 신규 발행된 DLS는 국제유가 30달러 선에서 설정된 상품들인데요. 녹인 배리어(Knock in barrier; 원금손실 구간)가 45~55%임을 고려하면 기름값이 13~16달러 아래로 떨어지지만 않으면 수익을 얻을 수 있습니다. 전문가들이 지금이 원유 DLS를 살 마지막 기회라고 조언하는 이유죠.

상품구조를 좀 더 자세히 알고 싶다면 지난 1일 이투데이에 게재된 ‘원금손실 공포에도 ELS에 돈 몰리는 이유’를 참고하시면 됩니다.

◇원유ETF, 만기부담 없어 장기투자 적합

ETF는 주식시장에 상장된 펀드입니다. 일반 공모펀드보다 수수료가 싸고요. 실시간으로 거래되기 때문에 돌발 변수에 빠르게 대처할 수 있습니다. 선물과 달리 만기도 없어 중ㆍ장기투자에 적합하죠. 원유 ETF의 기초자산은 선물, 원유 지수, 기업 주식 등 다양합니다.

그런데 최근 ETF 수익은 국제유가를 그대로 반영하지 못합니다. 선물이 현물보다 비싼 ‘콘탱고(Contango)’ 때문이죠. 일반적으로 선물은 이자와 창고료, 보험료 등이 포함돼 있기 때문에 현물보다 비쌉니다. 결제월이 멀수록 가격이 더 높죠. 그래서 콘탱고는 가격반등의 신호로도 해석됩니다.

가격을 좀 더 좋게 받으려면 결제월을 미루면 됩니다. 그런데 이월(롤오버) 할 경우 비용이 발생합니다. 따라서 국제유가가 올라도 이월비용 때문에 ETF 수익률이 떨어질 수 있으니 주의해야 합니다.

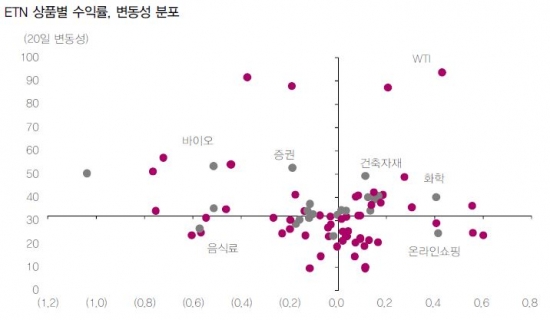

◇원유ETN, 국제유가 등락폭 그대로 반영

국제유가 흐름을 그대로 좇아가려면 ETN에 관심을 가져볼만 합니다. ETN은 국제유가가 변동폭에 따라 만기(통상 10~30년)에 약속한 수익을 지급합니다. 실시간 지수를 바로 반영하기 때문에 국제유가 흐름과 똑같이 움직이죠.

ETN(증권사)은 ETF(자산운용사)와 발행주체만 다를 뿐, 상품구조가 똑같은데요. 수수료가 싸고, 거래가 쉽다는 ETF 장점을 모두 갖고 있습니다. 그래서 두 상품은 ‘배다른 형제’로도 불립니다.

다만 ETN은 증권사가 파산할 경우 원금을 날릴 수도 있으니 상품 구조는 물론, 발행주체 건전성도 꼼꼼히 따져야 합니다.

◇국제유가 오를 땐 ‘레버리지’ vs 내릴 땐 ‘인버스’

마지막으로 원유 관련 금융상품을 유형별로 살펴보겠습니다. 원유 ‘3총사(DLS·ETF·ETN)’를 훑어보면 이름 앞에 ‘레버리지(leverage)’와 ‘인버스(Inverse) ’가 붙은 상품이 있습니다.

우선 레버리지는 말 그대로 상품을 구조화할 때 ‘지렛대(lever)’ 장치를 넣은 겁니다. 기초자산 변동 폭의 2~3배수를 추적하기 때문에 국제유가가 오를 때 더 큰 수익을 얻을 수 있습니다. 물론 국제유가가 하락하면 그만큼 손실도 커집니다.

반대로 인버스는 일일 변동률을 음의 1배수(역방향)로 추적하기 때문에 국제유가가 떨어져야 돈을 법니다. 국제유가 조정이 더 이어질 거라고 생각하는 분들에게 적합합니다.

![스타벅스 2025 다이어리 시즌…연말 겨울 굿즈 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/320/200/2099212.jpg)