이자율 최종 3%대 논의… 신규자금 3000억~4000억원 투입 전망

KCI는 2007년 사모펀드(PEF) MBK파트너스와 맥쿼리코리아오퍼튜니티즈(MKOF)가 딜라이브를 인수하고자 세운 특수목적법인(SPC)이다.

20일 투자은행(IB)업계에 따르면 21곳인 KCIㆍ딜라이브 채권단은 오는 7월 30일 만기가 도래하는 2조2000억원의 인수금융의 상환을 2019년으로 늦추는 것을 논의하고 있다. 2조2000억원 중 1조5670억원은 KCI가 2007년 씨앤앰을 인수할 때 은행 및 연기금들로부터 신디케이트론으로 투자받은 금액이다. 나머지 6330억원은 딜라이브가 조달했다.

채권단은 인수금융의 만기를 3년 연장할 때 이자율을 크게 낮추는 것을 적극 검토하고 있다. KCI의 이자 지급 부담을 덜어 딜라이브의 현금흐름을 개선하기 위해서다. KCI는 지금까지 자체 현금수익과 딜라이브의 배당금으로 이자를 갚아왔다.

이자율은 기준금리+2%대가 논의되고 있다. KCI가 2007년 인수금융을 일으킬 때 선순위 대출(9460억원)과 후순위 대출(3000억원)의 이자율은 기준금리+2.6%였다. 중순위 대출은 기준금리+2.6% 또는 9.9% 중 높은 금리였다. 당시 만기는 5년이었다.

2012년 인수금융을 차환할 때는 약정 조건이 까다로워졌다. 만기는 4년으로 짧아졌으며 선순위 대출(7710억원)과 후순위 대출(1900억원)의 이자율은 기준금리+3.8%로 높아졌다. 중순위 대출(6060억원)은 7.0%로 낮아졌지만 2007년에 비해 낮아진 금리 수준을 고려하면 악화한 조건이었다. 그러나 이번에는 KCI의 이자 지급 능력이 한계에 이른 것을 고려, 이자율을 크게 낮추는 쪽으로 채권단의 의견이 모이고 있다.

이 과정에서 인수금융 금액 일부를 자산으로 전환하는 출자전환도 이뤄질 전망이다. 출자전환 규모와 채권단 간 분담 비율은 아직 정해지지 않았다. 다만 업계에서는 3000억~4000억원의 금액이 KCI 및 딜라이브에 신규 투입될 것으로 보고 있다. 이 자금은 전액 기존 부채를 상환하는 데 쓰인다.

채권단 관계자는 “딜라이브에 일시적으로 자금을 투입해 부채를 줄이면 자체 현금 흐름으로 회사의 재무구조가 견실하게 유지될 수 있다”고 말했다.

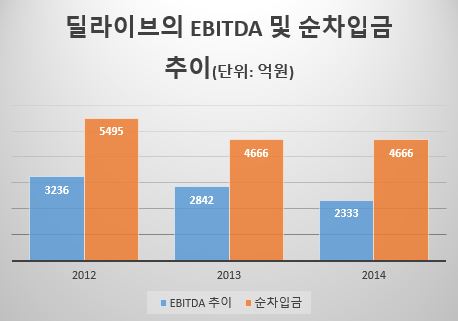

하지만 2014년 기준 딜라이브의 순차입금 대비 에비타 비율은 2.00으로 채권단의 요구를 맞추지 못했다. 지난해에도 이 비율은 재무약정 기준을 웃돈 것으로 전해졌다. 채권기관 간의 불필요한 이견을 줄이려면 재무구조를 개선해야만 하는 상황이다.

이처럼 채권단이 KCI의 인수금융 조건을 전향적으로 개선해 주려는 것은 달리 다른 방도가 없기 때문으로 풀이되고 있다. 채권단의 KCI 인수금융 연장 논의 초기에는 부도를 주장하는 기관도 있었다.

하지만 딜라이브는 과거 매각과 인수 과정에서 수많은 특혜 의혹이 제기됐다. 이뿐 아니라 인수금융의 규모를 고려하면 자본시장과 사회 전반에 적잖은 파장을 미칠 것으로 예상되면서 채권단에게는 인수금융 연장 말고는 다른 선택지가 없는 것으로 평가되고 있다.

금융투자업계 고위 관계자는 “KCI의 인수금융 연장이 더욱 이슈가 된 것은 SK텔레콤이 CJ헬로비젼을 예상보다 싸게 인수했기 때문"이라며 "그러나 두 회사의 합병이 완료되고 TV사업자의 합종연횡이 현안이 되면 딜라이브의 성공적 매각 가능성이 작지만은 않을 것"이라고 진단했다.

물론 KCI 인수금융 연장과 관련해서 변수가 완전히 사라진 것은 아니다. 특히 신규자금 지원 여부 및 규모와 관련, 은행과 연기금들의 입장이 충돌하고 있다. 이 때문에 KCI 인수금융 연장 논의는 이달 내에 매듭짓기 어려울 것이란 관측도 나온다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)