미국 중앙은행 연방준비제도(Fed, 연준)의 올해 마지막 연방공개시장위원회(FOMC)에 세계의 관심이 쏠리고 있다. 연준은 이번 FOMC에서 올해 네 번째 금리인상이 확실시되고 있는 상황. 따라서 시장의 최대 관심사는 점도표에서 내년 금리인상 횟수가 어떻게 제시되느냐다. 점도표란 FOMC 위원들의 기준금리 전망을 점으로 나타낸 것으로 앞서 위원들은 내년 세 차례의 금리 인상을 전망한 바 있다.

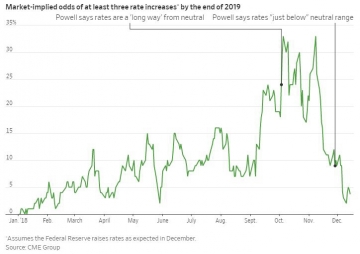

하지만 제롬 파월 연준 의장이 지난달 “기준금리가 중립금리에 가깝다”고 발언한 이후 상황은 급변했다. 파월 의장은 지난달 뉴욕 이코노믹클럽 강연에서 “현재 기준금리가 역사적 평균과 비교하면 아직도 낮은 수준이지만 (폭넓게 추정한) 중립금리 직전에 와있다”고 말했다. 이는 10월 초 “중립금리로부터 아직 한참 떨어져 있다”는 발언과 상반되는 것이어서 주목을 받았다. 중립금리는 인플레이션이나 디플레이션 어느 쪽도 부추기지 않는 금리 수준을 말한다. 경제 상황에 따라 중립금리 범위 역시 바뀔 수 있다. 그 동안 연준은 중립금리를 2.75~3% 수준으로 봐왔다.

파월의 비둘기파적인 모습에 시장의 분위기도 바뀌었다. 월스트리트저널(WSJ)이 이달 7~11일 이코노미스트 60명을 대상으로 실시한 조사에 따르면 내년 연준의 금리 인상 횟수는 두 차례로, 전월 조사 때보다 한 차례 줄었다. 또 조사에서는 연준이 2020년부터 금리 인하를 시작할 것이라는 관측도 나왔다.

조사에서는 다음 금리인상 시점에 대해 내년 3월이 될 것이라는 응답률이 48%를 차지했다. 12%는 4월 30일~5월 1일 FOMC까지 금리가 동결될 것으로 예측했다. 28%는 연준이 6월까지 금리를 인상하지 않을 것이라고 답변했다.

KPMG의 콘스탄스 헌터 수석 이코노미스트는 “주택시장을 둘러싼 리스크에 더해 세계의 ‘단층’에 균열이 일기 시작했다”며 “내년 상반기 금리인상 휴지기는 정당한 것”이라고 설명했다.

일부 이코노미스트는 내년 초반에 연준이 관망세를 취할 것이라는 이유로 무역 마찰과 낮은 인플레이션율을 들었다. 이들은 연준이 2020년 중반에는 금리 인상을 중단하고 2021년 말에 금리 인하로 돌아설 것으로 예측했다.

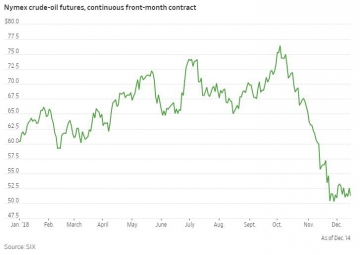

WSJ는 분위기가 이처럼 급변한 데 대해 유가 급락세와 맞물려 있다고 분석했다. 유가 상승이 인플레이션으로 이어지면 연준이 금리 인상 속도를 높일 수 있지만, 반면에 원자재 시장 약세는 그 반대로 작용할 수 있어서다.

전문가들은 연준이 내년 금리 인상 횟수를 하향 조정할 경우, 투자심리가 개선될 수 있지만 기존 전망을 고수한다면 시장의 반발은 적지 않을 것으로 관측했다. 미국 증시의 다우지수는 사상 최고치를 기록한 10월 초 이후 10% 넘게 빠졌고, S&P500지수와 나스닥지수 역시 고전을 면치 못하고 있다. 다우지수는 이달 들어 9거래일 동안 5.6%, S&P500지수와 나스닥지수도 각각 5.8%, 5.7% 떨어졌다.

다만 일각에서는 연준이 예상외로 완화적이라면 미국 경기에 대한 우려를 자극할 수 있다는 우려도 나온다.

한편 WSJ의 최신 조사에서 파월 의장에 대한 평가는 대체로 후하게 나왔다. 이코노미스트의 43%는 ‘A’를, 51%는 ‘B’를 줬다.

![1300원부터 5000원까지…아메리카노 얼마가 적당할까 [데이터클립]](https://img.etoday.co.kr/crop/320/200/2098627.jpg)