한국신용평가는 25일 웅진그룹의 코웨이 인수와 관련해 웅진의 신용등급 하향을 검토한다고 밝혔다. 웅진의 현재 신용등급은 BBB+(안정적)이다.

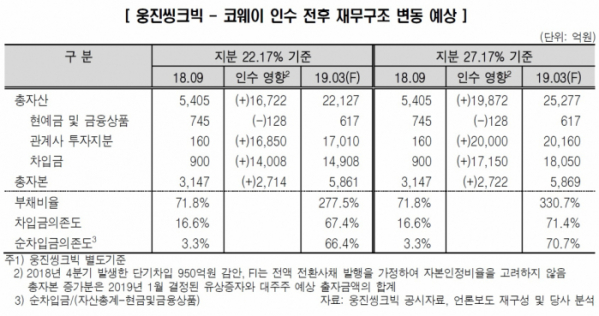

한신평은 “웅진그룹이 코웨이 지분 5% 내외를 추가 매입할 계획으로 총 인수금액이 2조 원 수준까지 확대될 전망”이라며 “FI(재무적 투자자)로부터 전환사채 방식의 자금조달이 이뤄질 가능성이 커서 당초 예상 대비 재무부담이 확대되는 양상”이라고 배경을 설명했다.

또 “현재 계획된 구조 하에서 인수거래 완료 시, 그룹의 재무부담 급증이 불가피해 지주사인 웅진의 구조적 후순위성 역시 심화될 것으로 판단된다”며 “이에 웅진의 신용등급을 Watchlist 하향검토에 등록했다”고 부연했다.

앞서 웅진은 지난해 10월 웅진씽크빅이 코웨이의 최대주주인 코웨이홀딩스가 보유한 지분 22.17%를 1조6849억 원에 인수하는 주식매매계약을 체결했다고 공시했다. 이어 다음 달인 지난해 11월 주관사인 한국투자증권이 약 1조6000억 원의 인수금액에 대한 투자확약(Letter of Commitment)을 체결했다. 올해 1월에는 인수자금 조달을 위한 웅진씽크빅의 유상증자가 완료되면서 거래 실현 가능성이 높아졌다.

한신평은 현 인수구조가 웅진 신용도에 미치는 부정적 영향이 큰 점을 감안할 때, 인수 완료 시 웅진 신용등급의 변동 폭은 상당할 수 있다고 지적했다.

한신평은 코웨이 인수거래가 종결되는 시점에 △인수구조, 인수자금의 규모와 세부조건 △인수 전후의 재무상태 변동 △인수 이후 사업계획 및 영업성과 △부실 계열사의 신용위험 전이가능성과 그룹 차원의 대응방안 등을 검토해 웅진의 최종 신용등급을 결정할 계획이다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)