기업인수목적회사(SPAC·스팩)가 최근 공모주 투자와 관련해 새로운 대안으로 주목받고 있다.

30일 하나금융투자에 따르면 올해 5월까지 신규상장 및 상장예정 스팩은 총 7개다. 이 추세라면 올해 전체 신규 상장 스팩은 전년 대비 50% 증가한 30개가 될 전망이다. 주목할 만한 점은 스팩합병 상장 확률이 지난 10년간 65.7%로 상당히 높다는 사실이다. 한국거래소에 따르면 2009년 12월 자본시장법 시행령이 개정된 이후 152개의 스팩이 상장됐으며 이 중 69개 스팩이 합병상장에 성공했다.

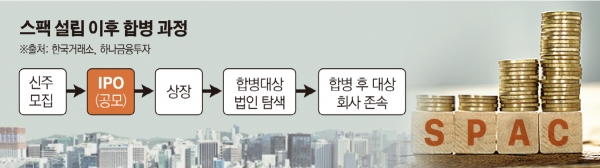

스팩은 비상장기업의 인수합병을 목적으로 하는 일종의 페이퍼컴퍼니를 말한다. ‘인수합병’이라는 회사 목적에 맞게 스팩은 공모로 액면가에 신주를 발행해 다수의 개인 투자자금을 모은 후 상장한 후 3년 이내에 비상장 우량기업을 합병해야 한다.

최근 IPO 시장은 5G, 2차전지, 바이오 등 4차 산업 관련 기업에 자금의 쏠림 현상이 나타나고 있다. 다른 섹터의 공모주들은 수요예측과 공모청약에서 낮은 경쟁률을 보이고 있다. 하지만 스팩합병은 상장을 희망하는 기업이 이미 상장된 스팩과 합병한다는 특성 때문에 기업 입장에서 상장을 통해 조달하는 금액이 고정돼 있어 안정적인 자금 운용이 가능하다.

개인투자자 입장에서는 스팩 투자는 기업의 M&A에 투자할 수 있는 기회인 동시에 원금이 보장되는 안정성도 있다는 점에서 투자 매력이 있다.

특히 스팩회사가 합병 기업을 찾지 못해 청산할 경우 투자자에게 투자원금과 투자 기간에 대한 이자가 지급된다.다만 스팩이 비우량 회사와 합병하는 경우 손실 위험은 있다.

이정기 하나금융투자 연구원은 “스팩합병까지 걸리는 기간은 평균 1년 9개월”이라면서 “2017~2018년 신규 상장한 스팩이 40개인 만큼 향후 2~3년간 다수의 스팩이 합병 및 청산할 것”이라고 말했다.

또 “스팩합병 가능성이 큰 스팩을 고르기 위해서는 설립 초기에 자본을 투자하는 발기인의 과거 합병 사례와 증권사별 합병확률, 스팩합병 소요 기간 등의 요소를 고려해야 한다”면서 “지난해 신규 상장한 하나금융11호스팩과 유안타제3호스팩, 2017년에 상장한 동부스팩5호, 한화에이스스팩4호, 한화에이스스팩3호, 대신밸런스제4호스팩 등이 가능성이 크다고 본다”고 말했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)