OCI의 지속적인 재무건전성 강화 노력이 위기에서 빛을 발하고 있다. 실적 부진으로 인한 신용등급 하락 위기에서도 기대 이상의 건전한 재무지표가 주가 하락을 일부 방어하는 양상이다.

12일 금융정보업체 에프앤가이드 컨센서스에 따르면 OCI는 2분기 매출액 7111억 원, 영업손실 168억 원을 기록할 전망이다. 전년동기대비 매출액은 9.43% 감소, 영업이익은 적자전환된 수치다.

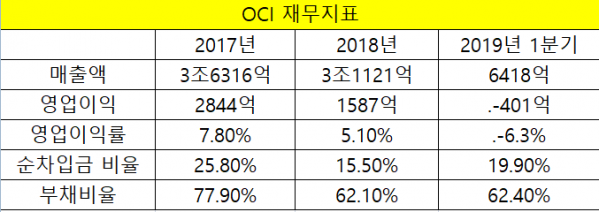

세계 최대 태양광 시장인 중국이 지난해 5월 말 태양광 정책 방향을 선회하면서 OCI는 주력제품인 폴리실리콘 가격 하락세이라는 타격을 받았다. 지난해 3분기부터 영업이익이 급격히 꺾였고, 4분기부터는 영업손실을 기록하고 있다. 2017년 7.8%를 기록했던 영업이익률은 올 1분기 -6.3%까지 내려앉았다.

주력사업의 수익창출력 악화가 이어지자 이달 초 한국신용평가는 OCI의 신용등급을 A+안정적에서 A+부정적으로 변경했다.

부정적 전망에도 불구하고 OCI의 주가는 나름 선방하고 있다. 올 초 10만 대를 기록한 주가는 지난달 8만5000원 대까지 떨어지기도 했지만, 이달들어 9만4000원대까지 회복됐다.

주가 방어의 주요 요인은 ‘재무건전성’ 때문인 것으로 평가된다. 수익이 악화된 상황에서도 OCI는 비주력 계열사 매각과 도시개발사업 자회사인 디씨알이의 법인세 환급(약 3500억 원)을 통해 유동성을 확충해 차입금을 꾸준히 줄여왔다. 이로인해 순차입부채 금액은 2017년 8809억 원에서 지난해 5419억 원까지 줄었다. 이자 비용도 2017년 742억 원에서 지난해 685억 원으로 낮아졌고, 부채비율도 2017년 77.9%에서 지난해 62.1%까지 감소했다.

최근 회사채 투자 수요에서 신용도 악화 대비 선방한 결과를 얻은 것도 탄탄한 재무지표가 영향을 미친 것으로 보인다. 투자은행(IB) 업계에 따르면 OCI는 1000억 원 회사채 발행 수요 예측에서 1500억 원 규모의 매수 주문을 받았다.

증권업계는 하반기 OCI의 주가가 폴리실리콘 가격 반등과 함께 동반 상승할 것으로 전망하고 있다. 박연주 미래에셋대우 연구원은 “하반기에는 글로벌 수요 회복으로 고순도를 중심으로 폴리실리콘 가격 반등이 기대된다”며 “OCI는 3분기부터 말레이시아 설비의 생산 설비가 1만 톤 늘어 판매 물량이 증가하고 원가가 하락할 전망이어서 판매 가격 상승 시 영향을 크게 받을 것”이라고 말했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)