감사보고서 제출 지연을 공시한 동원금속이 부채비율 감소 등의 재무구조 개선도 시급한 것으로 나타났다.

25일 금융감독원 전자공시에 따르면 동원금속은 최근 회계감사인인 한영회계법인이 “(동원금속이) 최종 확정된 재무제표를 제출할 때까지 감사보고서 제출을 미뤄 달라고 요청함에 따라 주식회사 등의 외부감사에 관한 법률 제44조의 벌칙 규정에도 불구하고 감사보고서 제출을 연기한다”고 공시했다. 이에 따라 동원금속의 사업보고서 제출도 7월 8일까지로 연기됐다.

동원금속(3월결산)은 1971년 설립된 자동차 부품 제조기업으로 도어프레임 등을 생산해 현대·기아차, 한국지엠 등에 공급하고 있다. 작년 말 기준 이은우 대표(25.20%)를 비롯해 친인척 등이 27.44%의 지분을 갖고 있다.

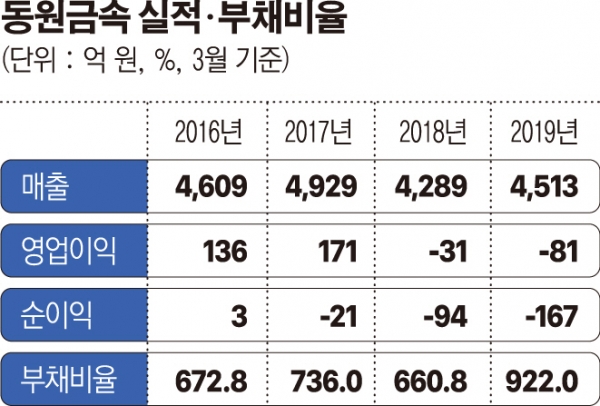

현대·기아차의 1차 협력사로, 현대차그룹 실적 의존도가 85%가량으로 매우 높다. 2016년까지 현대차그룹의 해외사업 확장에 따라 높은 매출 증가율을 보였지만, 2017년부터 미주지역을 중심으로 한 판매 둔화로 매출과 수익성이 동반 하락세를 보이고 있다. 수치로 보면 2008년 매출 2342억 원에서 2012년 4214억 원으로 껑충 뛰었고 2016년 4929억 원으로 정점을 찍었다. 하지만 2017~2018년 4000억 원대 중반으로 줄었고 2년 연속 영업손실이 발생했다.

문제는 악화된 재무구조다. 이번 회기에 167억 원으로 순손실 규모가 커지는 등 2년간 200억 원 이상의 적자로 자본총계가 감소하면서 동원금속의 부채비율은 922%로 전년과 비교하면 300%포인트가량 뛰었다. 동원금속이 900%대 부채비율에 오른 것은 2008년 이후 10여 년 만이다.

특히 과거와 비교하면 자체적인 부채 해소 여건도 나빠졌다. 과거 전방 시장의 호황으로 회사가 성장하던 시기에는 영업을 통해 벌어들인 수익으로 차입금 상환이 가능했다. 하지만 최근 2년간의 상황만 놓고 보면 한 해 100억 원 이상 나가는 차입금 이자 마련도 쉽지가 않다. 이와 관련, 작년 주주배정 유상증자와 같은 자본 확충이 잇따를지도 관심거리다.

나이스신용평가 최경희 연구원은 “장기 차입금의 상당 부분이 담보차입금으로 구성되어 있는 점, 신규 설비투자의 경우 70% 내외의 담보 차입이 가능해 추가 유동성을 확보할 수 있다는 점을 고려하면 차입금의 차환 가능성은 큰 수준”이라고 분석했다. 또 “다만 보유자산의 추가적인 담보 여력과 차입금 규모 대비 현금창출 능력이 미흡한 수준으로, 향후 금융 환경 경색 시 유동성 확보가 용이하지 않을 수 있어 단기 유동성 위험이 상존한다”고 말했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)