HDC현대산업개발은 전날 아시아나항공의 금호산업 지분 우선협상대상자로 선정됐다. 금호산업의 지분인수에 약 4000억 원, 추가로 아시아나의 재무개선에 약 2조 원이 투입될 계획이다. 인수 성공 시 지분율을 고려할 때 아시아나항공이 연결대상 종속기업이 된다.

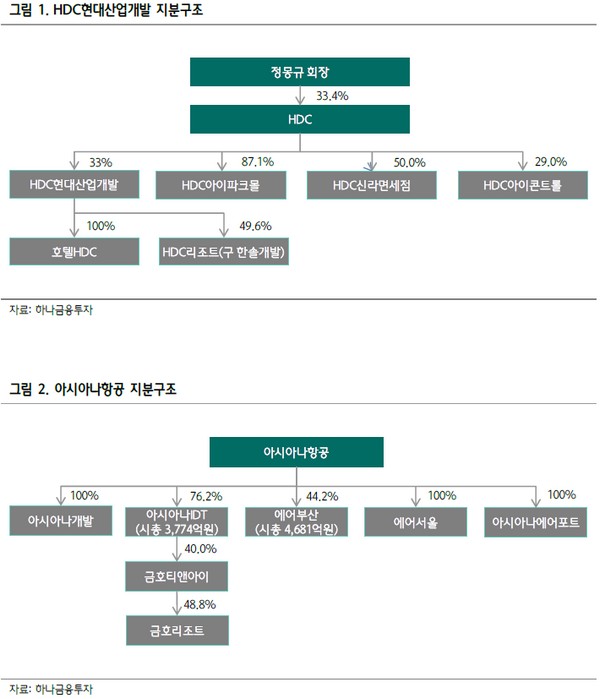

하나금융투자는 HDC-HDC현대산업-아시아나항공-에어부산ㆍ아시아나IDT 등의 지분구조 속에서 지주사인 HDC기준, 에어부산ㆍ아시아나IDT가 종손자회사로 지분 100% 확보의 필요가 있어 HDC현대산업은 아시아나의 자회사를 매각 할 가능성이 큰 것으로 점쳤다.

3자 매각 시 일정 현금의 환입도 기대되지만 IDT의 경우 필수불가결한 회사이고, 에어부산의 경우는 ‘부산’을 향한 HDC그룹의 적극적 스탠스를 볼 때 3자 매각보다는 HDC 향으로 매각할 가능성도 있다고 봤다. 이 때문에 자회사 매각은 중요한 이슈는 아니며 핵심은 아시아나항공이라고 판단했다.

하나금융투자 채상욱 연구원은 “이번 인수로 부동산 개발업을 BM으로 하는 HDC현대산업에 대한 실적추정과 밸류에이션이 사실상 큰 의미가 없게 됐다”며 “이제는 자본 2조ㆍ자산 4.5조 원의 부동산기업으로 매년 약 영업이익 0.5조 원 이상을 낼 수 있는 별도기업이 아니라, 자산 11조ㆍ부채 9.6조 원의 아시아나를 연결로 잡는 항공산업+부동산업이라는 복합기업으로 거듭났기 때문”이라고 설명했다.

채 연구원은 “아시아나 인수과정에서의 상각이나 대손 등의 추가적 불확실성도 존재해 주가 역시 이런 불확실성을 반영해 약세 흐름이 예상된다”며 “향후 연결대상 업황과 손익, 실적, 재무구조 등의 추정이 가능해지는 시점에 HDC현대산업에 대한 새로운 투자의견을 제시할 수 있을 것”이라고 밝혔다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)