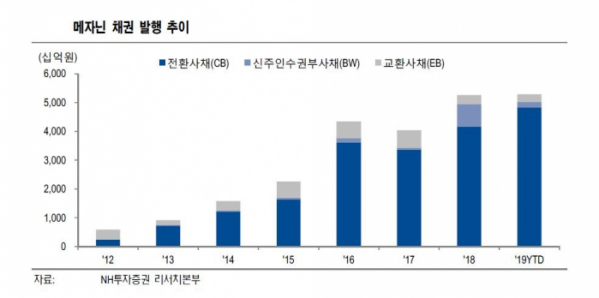

올들어 4조8천억원 발행, 투자 시 안정성 금리 등 고려해야

▲메자닌 채권 발행 추이 (자료 NH투자증권)

28일 투자은행(IB)업계에 따르면 올해 발행된 전환사채(CB,Convertible Bond)는 4조 8000억 원(22일 기준) 가량이다.

이는 지난해 42조 2000억 원 보다 16% 늘어난 규모다.

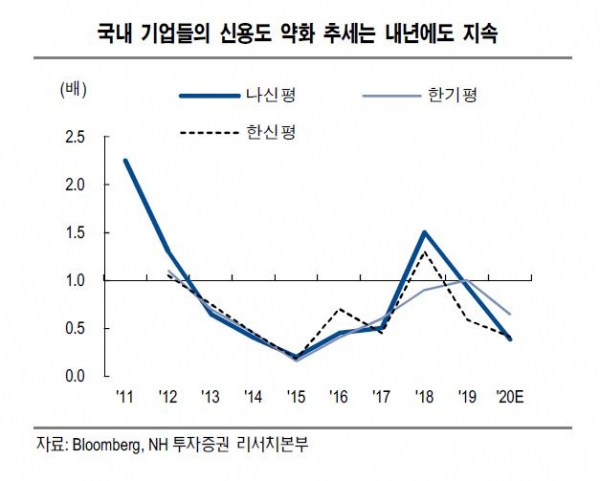

메자닌 채권은 상대적으로 신용도가 낮고 재무건전성이 떨어진 기업들이 자금조달 수단으로 활용하면서 발행을 이어가고 있다는 분석이다.

▲국내 기업 신용도 추세 (자료 NH투자증권)

이어 “풋옵션, 리픽싱 부여 등 투자자에게 우호적인 메자닌 채권 선별이 필요하다. 조기 상환을 통해 듀레이션을 줄임으로써 리스크에 대응할 수 있으며, 리픽싱으로 주식 차익 기회 유지와 추가적인 레버리지 효과도 기대 가능하다”고 설명했다.

한편 수요 급증으로 왜곡되었던 메자닌 채권 시장은 다시 정상화될 것으로 보인다. 코스닥 벤처펀드 등의 등장으로 메자닌 채권에 대한 수요가 급증하면서 표면이자율과 만기이자율이 모두 0%인 메자닌 채권 발행이 늘었다. 이전에는 표면이자율 2~3%, 만기이자율 4% 수준에서 발행됐던 점을 감안하면, 채권 투자에 따른 수익을 기대할 수 없는 구조이다.

시장 한 관계자는 “당국의 규제 강화와 투자자 심리 저하로 수요가 줄면서수급 불균형은 완화될 전망이다. 수급 불균형 완화로 메자닌 채권의 금리 조건은 투자자에게 유리하게 다시 바뀔 것으로 보인다”고 말했다.

![‘2025 수능 수험표’ 들고 어디 갈까?…수험생 할인 총정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/320/200/2102319.jpg)