미래에셋대우는 한국항공우주가 신규 수주 부진 영향으로 주가 하락을 겪고 있다고 분석, 향후 수주 규모가 관건이라며 목표주가를 기존 5만2000원에서 4만4000원으로 15% 하향했다. 다만 투자의견 ‘매수’는 유지했다.

이재광 미래에셋대우 연구원은 17일 “한국항공우주 주가는 9월 이후 약 26% 하락했는데 이는 신규 수주 부진 영향이 컸을 것으로 판단한다”며 이같이 밝혔다.

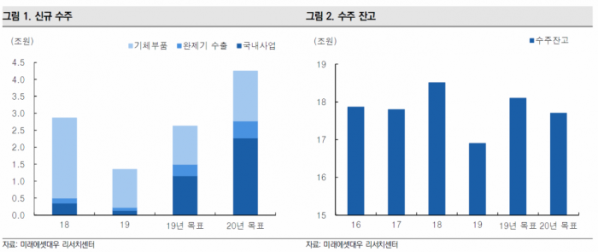

이 연구원은 “지난해 신규 수주는 1조3000억 원으로 18년 2조9000억 원대비 53% 급감했으며, 19년 초 목표치 2조6000억 원 대비해서도 49% 미달했다”며 “이로 인해 수주 잔고 역시 18년 말 18조5000억 원에서 19년 말 16조9000억 원으로 9% 감소했다”고 설명했다.

뿐만 아니라 “한미 방위비 인상 가능성이 높아지면서 국산 무기체계 구입비용 감소 우려가 대두됐고 인도네시아의 KFX 개발 분담금 지급도 지연됐다”며 “보잉 737 Max 운항 중단 지속 등 동사에 부정적인 이슈 역시 주가 하락에 영향을 미친 것으로 판단한다”고 짚었다.

그는 “올해 신규 수주 목표를 4조2000억 원으로 전년비 213% 증가할 것으로 제시한다”며 “지연된 신규 수주 효과를 제거하면 실질 신규 수주는 3조1000억 원으로 전년비 27% 증가하는 수준으로 볼 수 있다”고 말했다.

이어 “수주산업 특성 상 주가 방향성은 신규 수주가 중요할 것”이라며 “현재 주가는 사측이 제시한 목표치가 반영되지 않았다고 판단한다”고 강조했다.

실적과 관련해서는 “지난해 매출액은 3조1000억 원으로 전년비 11% 증가했고, 연초 목표치를 충족했다”며 “영업이익은 2750억 원으로 전년비 88% 급증했고, 일회성 성격의 이익을 감안하더라도 약 26%가량 증가했다”고 분석했다.

이 연구원은 “부진한 신규 수주를 반영하여 실적 추정치를 하향했다”면서도 “4분기에 지연된 1조1000억 원 규모의 수주는 상반기 성사 가능성이 높다고 보고, 올해는 완제기 수출 수주도 가시화될 가능성도 크다”며 투자의견 ‘매수’를 유지한 이유를 밝혔다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)