현금성 자산ㆍ현대HCN 매각 대금 활용… 제조 관련 산업군 M&A 관심

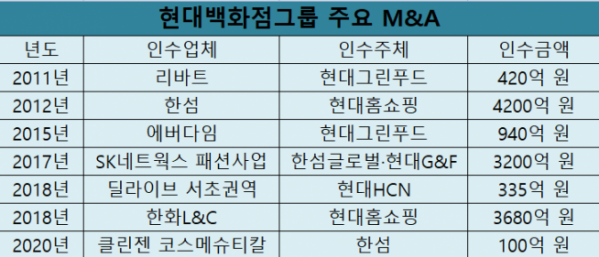

최근 10년 간 리바트, 한섬, 한화L&C 등 다양한 기업을 인수하며 인수합병(M&A) 시장에 단골로 이름을 올렸던 현대백화점그룹이 현금 곳간을 채우고 올 초부터 다시 본격적인 투자 행보에 나서고 있다.

13일 투자은행(IB)업계에 따르면 현대백화점 그룹은 2016년 말 면세점 진출 기회를 잡은 후 면세사업 투자로 현금성 자산이 하락했으나 2018년부터 지난해까지 현금 곳간을 채워나갔다. 지난해 말 기준 현대백화점은 약 5270억 원(현금 및 현금성 자산)에 달하는 실탄을 보유했다. 이와 더불어 현대홈쇼핑(약 4670억 원), 현대퓨처넷(약 3300억원) 등 계열사도 투자 여력이 있다. 특히 매각을 추진 중인 현대HCN은 물적분할 과정에서 현금성자산 3500억 원 가운데 200억 원만 매각대상인 신설법인(현대HCN)에 넘기고 나머지는 존속법인(현대퓨쳐넷)에 남겨뒀다.

IB업계에서는 현대백화점그룹이 올해 현대백화점의 투자집행 마무리에 따른 증가된 현금성자산과 현대퓨쳐넷의 보유현금 및 현대HCN 매각대금을 활용해 M&A에 적극 나설 것으로 예상하고 있다.

실제 현대백화점그룹은 코로나19 등 어려운 투자환경 속에서도 올 초부터 M&A 시장에 이름을 올리고 있다. 현대HCN의 방송·통신 사업부문을 분할해 매각을 진행 중이며, 최근에는 그룹의 계열사 한섬이 100억 원 규모의 기능성 화장품 전문기업 `클린젠 코스메슈티칼(클린젠)` 지분 51%를 인수해 화장품 사업에 진출한다고 밝혔다. 연초에는 제약사업 인수를 위한 프로젝트펀드의 LP(유한책임사원) 출자를 검토하기도 한 것으로 알려졌다.

특히 과거에는 기존 유통 사업과 크게 연관성이 없는 유망 사업까지도 M&A를 시도했지만, 현재는 백화점·아울렛·홈쇼핑 등 유통 부문을 플랫폼으로 삼고, 화장품이나 제약, 식품 등 제조를 접목할 수 있는 분야의 M&A에 관심을 보이고 있다.

업계 관계자는 “다른 유통그룹들과 달리 현대백화점그룹은 지난 10년 간 다른 사업분야의 기업을 M&A 함으로써 한섬이나 리바트를 그룹 내 캐시카우로 성장시켰다”며 “특히 올해는 현금 자산이 풍부한 만큼 그룹 사업 포트폴리오와 시너지 창출이 가능한 사업 M&A에 적극 나설 것으로 예상된다”고 말했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)