키움증권은 30일 동아에스티의 2분기 실적이 시장의 기대치보다 양호했다며 목표주가를 10만5000원에서 13만 원으로 상향 조정하고, 투자의견 ‘매수’를 유지했다.

동아에스티는 2분기 매출액 1116억 원, 영업손실 94억 원을 기록했다. 전년 동기 대비 매출액은 26% 하락, 영업이익은 적자 전환한 수치다.

키움증권 허혜민 연구원은 “동아에스티의 영업이익은 컨센서스인 -136억 원 대비 양호한 실적을 기록했다”며 “반기 기준 원가율이 전년 동 반기 대비 2%포인트 증가했으나 지난해 상반기 일회성 기술이전 마일스톤과 GSK 사업종료 정산금액, 계약금 분할 인식 등이 올해 없었기 때문에 제품 믹스 자체는 고마진 제품이 지속 고성장하며 개선되고 있다”고 평가했다.

키움증권은 동아에스티가 3분기 매출액 1530억 원, 영업이익 91억 원을 기록할 것으로 추정했다. 전년 동기 대비 매출액은 5% 하락, 영업이익은 58% 줄어든 수치다.

허 연구원은 “지난해 3분기는 DA-3880의 일본 허가 마일스톤 20억 원 등을 포함한 일회성 마일스톤 63억 원 유입으로 역 기저효과 영향이 있으나 지난해 마일스톤 유입 급증에 따른 역 기저효과는 이미 인지돼 왔다”며 “코로나19로 인한 해외 사업부 부진 지속과 상반기 지연된 R&D 비용 집행 및 마케팅 비용이 하반기 집행될 것”이라고 예상했다.

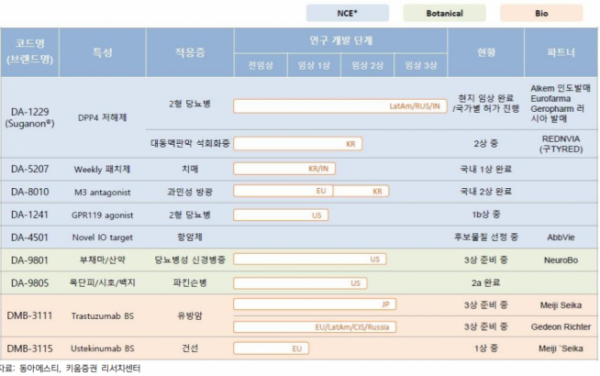

또한 허 연구원은 “현재 가장 주목하고 있는 파이프라인은 DA-1241 2형 당뇨병 치료제 1b상”이라며 “9월경 1b상에 대한 톱 라인 데이터 발표가 예상된다”고도 전망했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)