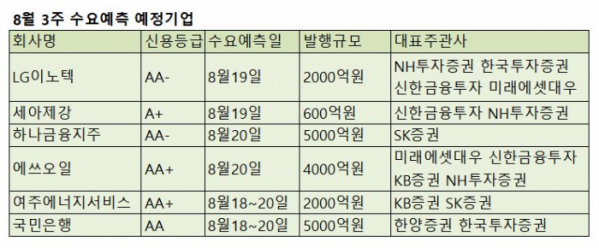

8월 셋째주(8월 17~21일)은 하나금융지주, 에쓰오일(S-oil), KB국민은행 등 기업들이 다소 한산했던 그간의 분위기를 깨고 잇달아 수요예측을 진행한다. 기업 유동성 지원기구(SPV) 지원 예정인 세아제강의 회사채 발행에도 시장의 관심이 쏠리고 있다.

14일 크레딧업계에 따르면 8월 셋째 주에는 가정 먼저 국민은행이 18일 3500억 원 규모의 신종자본증권을 발행을 위한 수요예측에 나선다. 수요예측 결과에 따라 최대 5000억 원까지 증액 발행할 가능성도 열어뒀다. 대표주관업무는 한국투자증권과 한양증권이 맡았다. 자금사용목적은 BIS 총자본비율을 유지하기 위한 것으로 분석된다. KB국민은행은 5월 상각형 조건부자본증권 후순위채 4500억 원을 발행해 1분기 말 15.01%였던 BIS 총자본비율이 15.23%로 높였다.

같은 날 SK E&S 계열사인 여주에너지서비스가 창사 이래 첫 회사채 발행을 위한 수요예측을 이틀에 걸쳐 진행한다. 발행 규모는 최대 2000억 원으로 KB증권과 SK증권이 대표 주관사를 맡았다. 여주에너지서비스는 한국신용평가와 나이스신용평가로부터 모두 'AA+'(안정적) 등급을 받았다. 이는 SK E&S와 동일한 등급이다. 공모채로 조달하는 최대 2000억 원은 전액 LNG발전소 건립에 투입할 예정이다.

LG이노텍은 오는 19일 회사채 발행을 위한 수요예측에 나선다. 수요예측 결과에 따라 최대 2000억 원 규모의 자금을 조달할 예정이다. 회사는 발행자금을 회사채 차환과 운영자금으로 사용할 예정이다. LG이노텍은 올해 11월 600억 원 규모의 회사채 만기를 앞두고 있다. 이에 600억 원을 제외한 나머지 발행자금은 운영자금으로 사용할 계획이다.

같은 날 세아제강(A+)도 600억 원 규모의 회사채 발행을 위한 수요 예측을 진행한다. 세아제강의 이번 회사채 발행은 기업 유동성 지원기구(SPV)가 지원한다는 점에서 시장의 관심이 쏠리고 있다. SPV는 정부가 저신용 회사채·기업어음(CP)을 사들이기 위해 조성한 기구로 기관투자가를 대상으로 하는 수요예측에서 매수주문 규모가 발행 예정금액에 못 미치면 미매각의 상당 물량을 인수할 예정이다. 시장에서는 이번 SPV의 지원 이후 A+ 등급 이하의 회사채에 대한 투자심리가 개선될 수 있을지 주목하고 있다.

하나금융지주는 20일 3000억 원 규모의 상각형 조건부자본증권 신종자본증권을 발행에 나선다. 수요예측 결과에 따라 발행 규모를 최대 5000억 원 늘릴 계획이다. 수요예측은 20일 진행되며 대표 주관사는 SK증권이 단독으로 맡았다.

같은 날 에쓰오일(AA+)은 최대 4000억 원 규모의 회사채 발행을 위한 수요예측을 진행한다. 하반기 만기가 돌아오는 3300억 원 규모 차입금 상환 목적이다. 미래에셋대우와 신한금융투자, NH투자증권, KB증권이 주관 업무를 맡았다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)