유안타증권은 23일 리모델링과 인테리어 시장 성장에 따라 한샘의 B2C(기업과 소비자 간의 거래) 역량을 활용한 시장 점유율 확대를 전망하며 목표주가를 8만9000원에서 13만6000원으로 상향 조정하고, 투자의견 매수를 유지했다.

유안타증권은 한샘이 3분기 연결기준 매출액 4778억 원, 영업이익 216억 원을 기록할 것으로 추정했다. 이는 전년 동기 대비 매출액은 16.4%, 영업이익은 202.6% 증가한 수치다.

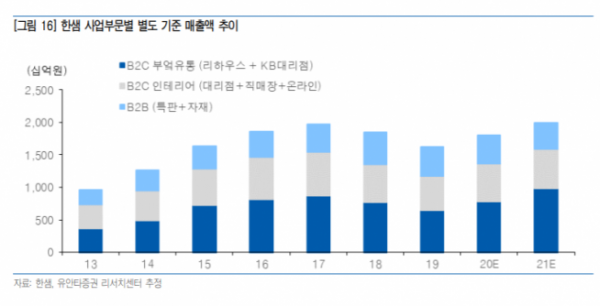

유안타증권 김기룡 연구원은 “2020년 상반기 약 30%의 매출성장률을 기록한 리하우스 채널이 전사 실적을 견인하는 가운데 7~8월 오프라인 고객 증가 효과와 온라인 채널 성장으로 전년 동기 대비 실적 개선 흐름을 이어갈 전망”이라며 “이와 함께 중국 B2C 사업 철수에 따른 적자 폭 축소는 연결 영업이익 개선에 기여할 것”이라고 예상했다.

김 연구원은 “코로나19로 인해 거주 공간의 기능적 확대와 거주 시간 증가 및 거주 환경의 관심 증가는 재고 주택 노후화와 함께 인테리어와 리모델링 시장 확대에 환경적 유인을 제공하고 있다”며 “2018년 하반기 한샘의 스타일 패키지 론칭을 통한 판매전략과 판매 채널 변화는 한샘을 통한 관련 시장 내 시장점유율 확대로 이어질 것”이라고 전망했다.

이어 그는 목표주가를 대폭 상향한 이유에 대해 “2013~2016년 한샘의 고성장기 평균 대비 할인율을 제거했고 목표주가 산정 실적 적용 시기를 2020년에서 2020~2021년으로 조정했다”면서 “또한 자사주매입에 따른 유동주식 수 조정 요인을 일시에 반영했다”고 설명했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)