국고2년물 이슈로 꼬인 포지션 혼란 키워..단순매입+고점인식 있으나 리스크관리 할 때

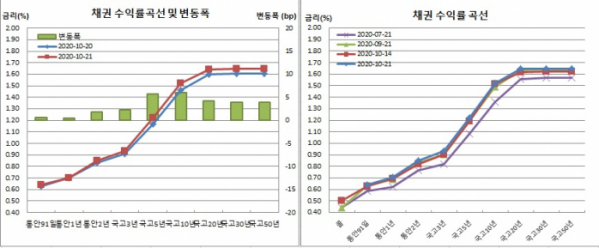

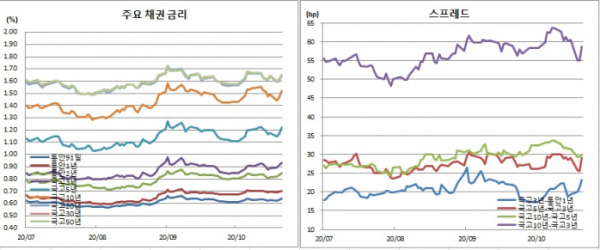

채권시장은 이틀연속 약세장을 이어갔다. 역시 이틀째 5년물과 10년물이 가장 약했다. 국고채 10년물 금리는 일주일만에 1.5%대로 올라섰고, 통안2년물과 국고3년물 금리도 한달보름만에 최고치를 경신했다. 10-3년물간 금리차 역시 이틀째 벌어졌다.

미국 경기부양책 기대감에 미국채 금리가 오른데다, 외국인도 국채선물시장에서 대량매도에 나섰다. 최근 원·달러 환율 하락에 외국인은 현물시장에서도 매도에 나서는 모습이었다. 19일 국고채 2년물 발행 이슈로 시장 참가자들의 포지션이 꼬였던 점도 영향을 미쳤다.

21일 채권시장과 금융투자협회에 따르면 통안2년물은 1.8bp 상승한 0.850%를, 국고3년물은 2.3bp 올라 0.934%를 기록했다. 이는 각각 지난달 8일(0.860%, 0.949%) 이후 최고치다.

국고5년물은 5.7bp 오른 1.224%로 12일(1.225%) 이후 가장 높았다. 국고10년물은 6.0bp 상승한 1.522%로 12일(1.513%) 이후 처음으로 1.5%대로 올라섰고, 13일(1.527%) 이후 최고치를 경신했다.

국고20년물은 4.2bp 오른 1.644%를, 30년물은 4.0bp 올라 1.649%를, 50년물은 3.9bp 상승해 1.648%에 거래를 마쳤다. 국고10년 물가채는 3.6bp 오르는데 그친 0.780%를 기록했다.

한은 기준금리(0.50%)와 국고3년물 및 국고10년물간 금리차는 각각 43.4bp와 102.2bp를 보였다. 3년물과는 전월 8일 44.9bp 이후 최대치며, 10년물과는 12일(101.3bp) 이후 처음으로 100bp대로 벌어졌다.

10-3년간 스프레드는 3.7bp 확대된 58.8bp를 기록했다. 19일에는 55.0bp까지 좁혀져 2개월만에 최저치를 경신했었다. 국고10년물 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 2.4bp 상승한 74.2bp를 보였다. 한달만에 최저치를 보였던 19일 71.5bp 이후 이틀째 상승세다.

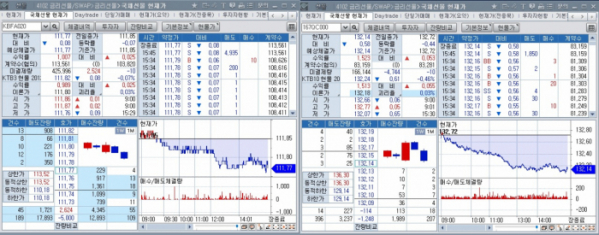

미결제는 2524계약 늘어난 42만5996계약으로 8월27일(42만9955계약) 이후 2개월만에 최고치를 경신했다. 거래량도 9741계약 증가한 11만3561계약이었다. 회전율은 0.27회를 보였다.

매매주체별로는 외국인이 6376계약 순매도해 6거래일만에 매도세로 돌아섰다. 금융투자도 2448계약 순매도하며 이틀연속 매도에 나섰다. 반면, 은행은 5879계약을, 투신은 2372계약을 각각 순매수했다.

12월만기 10년 국채선물은 전일보다 58틱 떨어진 132.14를 보였다. 장중 132.77과 132.07을 오갔다. 장중변동폭은 70틱에 달해 19일 107틱 이후 최대치를 경신했다.

미결제는 4744계약 줄어든 16만6144계약을, 거래량은 122계약 감소한 8만3159계약을 보였다. 원월물 미결제 11계약을 합한 합산 회전율은 0.50회였다.

매매주체별로는 외국인이 6117계약을 순매도했다. 이는 8월28일 1만1802계약 순매도 이후 2개월만에 일별 최대 순매도다. 또 이틀연속 순매도한 것으로 이 기간 순매도규모도 9717계약에 달했다. 이는 19일 역대 최대순매수(8843계약) 규모를 넘어서는 것이다.

반면 금융투자는 5178계약 순매수해 이틀째 매수대응했다. 이는 8월28일 5872계약 순매수 이후 일별 최대 순매수 기록이다.

현선물 이론가의 경우 3선은 고평 1틱을, 10선은 고평 6틱을 각각 기록했다. 3선과 10선간 스프레드거래는 전혀 없었다.

그는 또 “한은 단순매입 기대와 고점 인식에 따른 매수세로 금리 상승폭은 제한적일 것으로 보인다. 하지만 미 경기부양책에 따른 미국채, 원화강세에 다른 외국인 매매 향방이 또 다른 약세 변수가 될 가능성이 충분하다”고 덧붙였다.

자산운용사의 한 채권딜러는 “미 경기부양책 합의 가능성과 외국인 선물 매도 영향으로 월요일 양봉 이하 가격으로 큰 폭 약세를 기록했다. 장중 대외금리 상승 역시 약세폭을 키우는데 일조했다. 기재부 2년물 발행 재료는 대외변수에 다시 묻혔다. 금리레벨 상단과 10-3년 스프레드 상단을 다시 고민해야 하는 상황”이라고 말했다.

그는 이어 “단기 수급재료에 따른 강세는 대형 대외재료에는 미치지 못하는 상황이다. 여전히 시장에 부정적 또는 변동성 재료가 상존하고 있어 리스크관리 모드가 편해 보인다”고 조언했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)