키움증권은 29일 NH투자증권에 대해 3분기 실적을 통해 옵티머스 환매 중단으로 인해 발생할 수 있는 손실은 충분히 감내할 수 있음을 확인했다고 평가했다. 이에 목표주가를 1만2900원에서 1만4500원으로 상향조정했다. 투자의견은 '매수'를 유지했다.

서영수 키움증권 연구원은 "NH투자증권 3분기 지배주주 순이익은 지난해 같은 기간보다 197.5% 증가한 2397억 원을 달성했다"면서 "시장 컨센서스를 41.1% 웃도는 양호한 실적으로 평가된다"고 말했다.

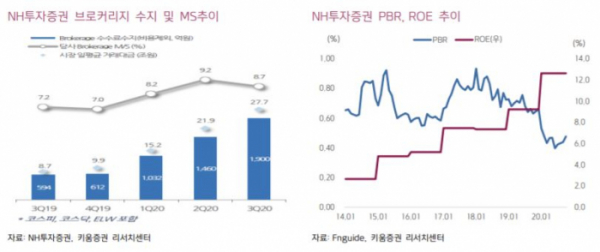

세부적으로 살펴보면 브로커리지 관련 수수료 수지가 전 분기 대비 30.2% 상승한 1900억 원을 기록했고, 인수 및 주선수수료가 전 분기 대비 36.5% 증가한 440억 원을 기록했다. 여기에 증시 호조로 파생결합증권 조기상환 관련 이익이 반영된 것도 실적 호조로 이어졌다는 분석이다.

서 연구원은 4분기 옵티머스 환매 중단 사고와 관련한 추가 충당금 적립 가능성에 주목했다. 그는 "4000억 원 규모의 옵티머스 환매 중단 사고에 따른 손실 확대 우려가 상대적 주가 약세의 요인으로 작용한 바 있다"면서 "이미 1000억 원 정도 충당금을 적립한 바 있으며 최대 75%를 배상하더라도 3000억 원 수준으로 향후 이익으로 감내할 수 있을 것으로 예상된다"고 말했다. 특히 하반기 이후 추가 환매 중단 사고가 거의 없었다는 점에서 사모펀드 사태가 주가에 미치는 영향은 제한적일 것으로 서 연구원은 판단했다.

그는 "위탁 중개 시장의 호조와 더불어 대형 기업공개(IPO) 유치 등 투자은행(IB) 부문의 양호한 실적에 힘입어 실적 개선 추세가 지속할 것"이라면서 "옵티머스 우려가 과도하게 주가에 반영, 밸류에이션 매력도가 높고, 증권주 내에서 배당성향이 높은 종목으로 연말 높은 배당수익률을 기대할 수 있다는 점에서 투자의견을 매수로 유지한다"고 설명했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)