대기업·중기 대출수요 증가세 여전, 신용위험은 증가..2금융권도 분위기 비슷

신종 코로나바이러스 감염증(코로나19) 재확산에 대기업과 중소기업 대출수요 증가세도 여전하다. 반면, 여신건전성 강화 등을 위해 은행은 심사를 더 깐깐하게 하겠다고 밝혔다.

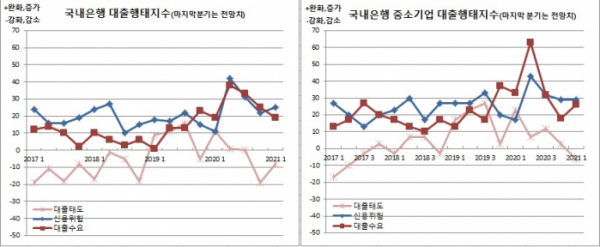

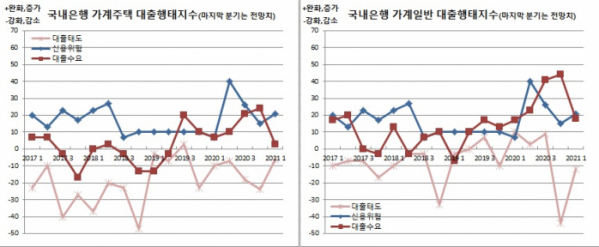

13일 한국은행이 국내 금융기관 여신업무 총괄담당 책임자들을 대상으로 조사해 발표한 ‘금융기관 대출행태서베이 결과’ 자료에 따르면 국내은행의 작년 4분기(10~12월) 중 대출수요는 25를 기록했다. 특히, 가계일반 대출수요는 44를 기록해 2분기 연속 역대 최고치를 경신했다. 가계주택 대출수요도 24로 2015년 4분기 31 이후 5년(20분기)만에 가장 높았다.

올 1분기는 19로 예상해 대출수요는 꾸준할 것으로 전망했다. 가계일반과 가계주택도 각각 18과 3을 기록했다.

기업을 보면 4분기 중 대출수요는 중소기업의 경우 18로 여전히 높았다. 대기업은 -3으로 1분기(-7) 이후 3분기만에 감소세로 돌아섰다. 올 1분기는 각각 26과 9로 예상해 대출수요는 꾸준할 것으로 봤다.

4분기 중 대출태도는 중기의 경우 3을 기록해 8분기 연속 완화적인 태도를 이어갔다. 반면 대기업은 -3으로 3분기째 강화세를 유지했다. 올 1분기엔 중기는 -6, 대기업은 -3으로 각각 강화를 예상했다. 다만 중기의 경우 작년 3분기부터 2분기째 강화할 것이란 전망이 실제론 완화로 나타났다는 점에서 지켜볼 필요는 있겠다.

4분기 중 신용위험은 22를 기록했다. 2분기 42 이후 2분기연속 증가세가 둔화한 것이다. 올 1분기중엔 25를 예상했다.

그는 또 “중기를 중심으로 한 대출수요는 높아지고 있는 반면, 여신건전성 관리 강화 등에 대출태도는 강화되고 있다. 다만 수치가 미미한 수준인데다 대출수요가 높고 정부정책도 있어 실제 강화될지는 지켜봐야 할 것”이라고 덧붙였다.

제2금융권 중 상호저축은행의 경우 작년 4분기와 올 1분기 대출수요는 각각 21과 18을 기록했다. 같은기간 대출태도는 -8과 -4를 보였다. 신용위험 역시 각각 22와 25를 나타냈다.

이 지수는 100과 -100 사이에 분포하며 지수가 양(+)이면 완화 내지 증가라고 답한 금융기관 수가 강화 내지 감소라고 답한 금융기관 수보다 많음을 의미한다. 음(-)이면 그 반대를 뜻한다.

한편, 이번 조사는 작년 12월7일부터 18일까지 201개 금융기관을 대상으로 했다. 그간 199개 기관을 대상으로 해오던 것을 작년 3분기부터 카카오뱅크 등 인터넷전문은행 2개사를 추가했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)