▲자료제공=키움증권

키움증권은 삼성바이오로직스가 3공장 가동율 상승으로 실적이 상향될 것으로 전망하며, 목표주가를 기존 90만 원에서 98만 원으로 높이고 투자의견 ‘매수’를 유지했다.

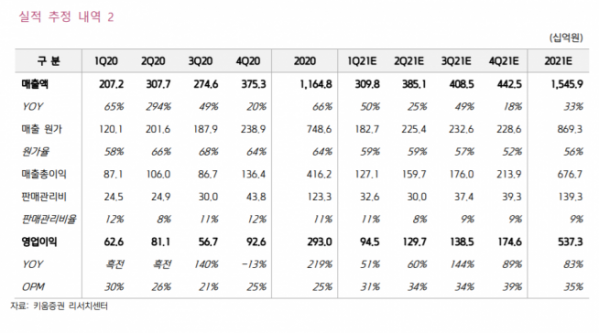

27일 키움증권은 삼성바이오로직스가 올해 매출액 1조5459억 원, 영업이익 5373억 원을 기록할 것으로 전망했다. 이는 전년 대비 매출액은 33%, 영업이익은 83% 증가한 수치다.

허혜민 키움증권 연구원은 “3공장 가동율 상승으로 인한 이익 레버리지 효과를 높게 감안했다”며 “신종 코로나바이러스 감염증(코로나19)와 수주 증가 등의 영향으로 기존 3공장의 2021년 가동율을 55%로 가정했으나 2021년 가동율 90%로 상향 추정했다”고 분석했다.

이어 허 연구원은 “2021년 3공장 가동율 급상승으로 인한 이익 레버리지 효과와 2022년 4공장 수주 모멘텀 및 1·2·3공장 풀가동 효과, 2023년 4공장 가동 등으로 지속 성장이 예상된다”고 말했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)