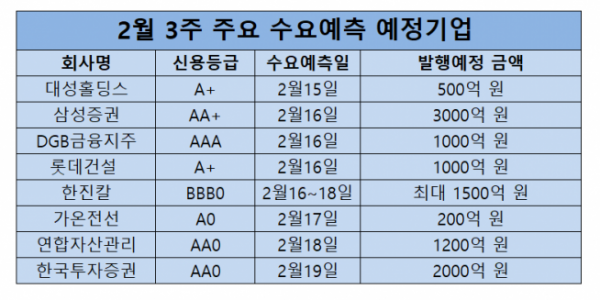

2월 3주(15~19일)에는 대성홀딩스, 삼성증권, DGB금융지주, 롯데건설, 한진칼, 가온전선, 연합자산관리, 한국투자증권 등이 수요예측에 나선다.

13일 크레딧업계에 따르면 2월 3주 제일 먼저 수요예측에 나서는 기업은 대성홀딩스(A+)다. 대성홀딩스는 15일 500억 원의 3년물 회사채 발행을 위한 수요예측을 진행한다. 주관사는 NH투자증권과 미래에셋대우가 맡았다. 이 회사는 지난해에도 600억 원의 자금을 회사채 시장에서 조달했다.

삼성증권(AA+)은 16일 3년물로 2500억 원, 5년물로 500억 원 등 총 3000억 원의 회사채를 발행한다. 대표주관사는 NH투자증권, SK증권, 한국투자증권이 맡았다. 삼성증권은 5년물을 ESG채권으로 발행할 예정이다. 또다른 대형 증권사인 한국투자증권(AA0)도 19일 수요예측을 통해 3년물로 2000억 원 규모의 회사채 발행을 계획하고 있다. 최대 3000억 원까지 증액할 예정이며 대표주관사는 SK증권과 삼성증권, 하나금융투자가 맡았다.

16일에는 DGB금융지주(AAA)와 롯데건설(A+)이 수요예측에 나선다. DGB금융지주의 예상 모집금액은 1000억 원 규모이며, ESG채권으로 발행하는 방안이 유력하게 검토되고 있다. 롯데건설은 1년 4개월 만에 2년물과 3년물로 1000억 원 규모의 공모채 발행을 계획하고 있다. 수요예측 결과에 따라 최대 2000억 원까지 증액 발행할 예정이다. 대표주관사는 KB증권, NH투자증권, 키움증권, 신한금융투자다.

한진칼(BBB0)은 16~18일 사이에 2년 만에 최대 1500억 원 규모의 2년물 회사채 발행을 위한 수요예측에 나설 예정이다. 신용등급이 낮은 편이지만 최근 회사채 시장에서는 BBB등급에도 투자 수요가 몰리고 있어 기대해볼만 하다는 평이다. 한진칼은 회사채 발행을 통해 조달한 자금으로 5월 중 만기가 돌아오는 회사채 880억 원을 상환하고, 나머지 자금은 운영자금으로 사용할 계획으로 알려졌다.

17일과 18일에는 각각 가온전선(A0)과 연합자산관리(AA0)가 수요예측에 나선다. 가온전선은 3년물 200억 원 규모의 공모채 발행을 위한 수요예측에 나선다. 대표주관을 맡은 한국투자증권과 KB증권이 각각 50억 원씩 담당하며, 인수단으로 참여하는 이베스트증권과 NH투자증권이 각각 50억 원씩 인수할 예정이다. 연합자산관리는 만기도래 차입금 상환과 운영자금 확보를 위해 1200억 원 규모의 공모채 발행 수요예측에 나선다. 수요예측 결과에 따라 2000억 원 까지 증액 발행할 예정이며 대표주관사는 한국투자증권과 SK이다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)