매출액 점유율 KT계열 32.5%, SKB 27.2%, LG계열 26.1%로 3사 85.8% 달해

2019년 유료방송시장에서 인터넷TV(IPTV)의 점유율이 처음으로 50%를 돌파했다. 또 인수합병 영향으로 LG계열의 매출액 점유율이 2위 사업자인 SKB를 거의 따라잡았다.

방송통신위원회는 24일 이러한 내용의 ‘2020년도 방송시장경쟁상황평가’ 결과를 발표했다.

방송통신위원회는 방송법 제35조의5에 따라 방송시장의 효율적이고 공정한 경쟁환경 조성을 위해 2012년부터 매년 방송시장경쟁상황평가를 시행하고 그 결과를 국회에 보고한다. 이번 평가는 2019년도 방송시장에 대한 경쟁상황을 유료방송시장, 방송채널거래시장, 방송프로그램거래시장, 방송광고시장으로 단위시장을 획정하여 경쟁상황을 평가한 것이다.

유료방송시장은 가입자 특성, 유사성 인식, 수요ㆍ공급 대체성, 현행 제도 등을 고려해 상품시장을 ‘디지털 유료방송시장(QAM, 위성, IPTV)’과 ‘8VSB 유료방송시장’으로 획정하고, 지리적 시장은 SO방송 구역으로 획정하되 향후 경쟁환경 변화에 대응하기 위해 전국단위 분석도 병행했다.

8VSB(8-level vestigial sideband)는 디지털 지상파방송에 이용되는 전송방식이다. 기존 아날로그 케이블 상품 가입자가 8VSB로 변경시 별도 셋탑박스 없이 고화질의 디지털방송 시청이 가능하다. 기술적으로는 디지털 기술이라 평가받지만, 양방향 서비스에 제한이 있다는 점에서 IPTV나 디지털케이블TV(QAM)와 다르다. 2014년 미래부가 케이블TV의 디지털 전환을 위해 지상파방송용 전송방식을 SO에 추가 허용했다.

2019년 유료방송가입자는 3377만 단자로 전년 대비 3.2% 증가했다. IPTV는 가입자 수가 1713만 단자로 증가세를 유지한 반면, SO 가입자 수는 1348만 단자로 감소세를 보였다. 디지털상품 유료방송 가입자와 8VSB 가입자는 각각 2788만 단자, 587만 단자로 증가세를 이어갔으나 아날로그상품 가입자는 1.9만 단자로 급감했다.

2019년도 방송사업 매출액은 총 17조6717억 원으로 전년 대비 2.1% 증가했다. IPTV 사업자의 방송사업 매출액은 전년 대비 12.2% 증가한 3조8566억 원, 지상파 방송사의 방송사업 매출액은 전년 대비 7.4% 감소한 3조5168억 원, SO의 방송사업 매출액은 전년 대비 3.2% 감소한 2조227억 원으로 등으로 조사됐다.

방송사업자 간 M&A 완료에 따라 2019년 기준 상위 3개 사업자의 가입자 기준 점유율은 KT계열 31.5%(1065만 단자), LGU+계열 25.0%(843만 단자), SKB 24.3%(820만 단자)다. 매출액 기준 점유율은 KT계열 32.5%(2조872억 원), SKB 27.2%(1조7491억 원), LGU+계열 26.1%(1조6805억 원)로 나타났고, LGU+와 SKB에 각각 인수ㆍ합병된 옛 CJ헬로ㆍ티브로드 방송구역을 중심으로 총 52개 구역에서 시장집중도가 증가한 것으로 확인됐다.

방송채널거래시장은 상품속성의 유사성, 가입자의 플랫폼 전환의사, 채널 이용목적 및 시청행태 등을 고려해 유료방송채널거래시장과 지상파방송3사별 채널 재송신권 거래시장으로 획정하되, tvN, JTBC 등 일부 인기 유료방송채널의 협상력 강화 가능성 등을 고려해 전체 방송채널을 동일시장으로 획정하는 것을 가정한 분석도 병행했다.

2019년도 전체 채널제공 매출액은 1조1151억 원으로 전년(1조366억 원) 대비 7.6% 증가했다. 일반PP(홈쇼핑ㆍ데이터ㆍ라디오ㆍVOD PP 제외)의 매출액은 전년 대비 5.0% 증가한 7539억 원으로 증가세를 유지했다. 지상파방송3사 재송신권 매출액도 전년 대비 13.5% 증가한 3613억 원으로 증가세를 이어갔다.

유료방송채널거래시장의 방송프로그램 매출은 상위 사업자인 CJ계열, 중앙계열, MBC계열의 점유율이 대체로 예년과 유사한 29.3%, 6.3%, 6.0% 수준을 유지한 가운데 종편PP의 점유율은 15.9%로 증가 추세를 이어갔고, 지상파 계열 PP는 소폭 감소했다.

지상파방송3사 채널 재송신권 거래시장의 채널 재송신 매출액은 3613억 원으로 전년 대비 13.5% 증가했으나, TV부문 방송프로그램 제작비 총규모는 약 9488억 원으로 전년 대비 5.5% 감소했다. KBS 2935억 원(전년 대비 15.6% 감소), MBC계열 3406억 원(전년 대비 4.5% 감소), SBS와 지역민방 3147억 원(전년 대비 5.0% 증가)으로 확인됐다.

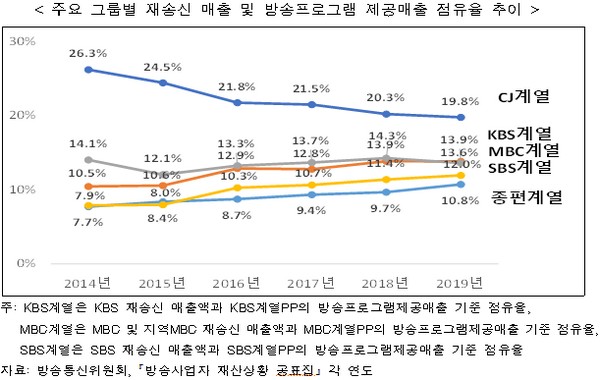

전체 방송채널을 기준으로 채널제공 매출액을 조사한 결과 CJ계열이 19.8%(2211억 원)로 1위, 이어서 KBS계열 13.9%(1545억 원), MBC계열 13.6%(1522억 원), SBS계열 12.0%(1334억 원), 종편계열 10.8%(1199억 원) 등의 순으로 나타났다.

2019년도 전체 방송사업자의 외주제작비 총규모는 9216억 원으로 전년 대비 11.7% 증가했다. 상위 3대 수요자는 여전히 지상파 3사(SBS계열 22.3%, MBC계열 21.0%, KBS계열 16.6%)가 차지했다.

2019년 방송사업자에 납품 실적이 있는 외주제작사는 649개사였는데, 이 중 564개사는 연간 5개 이하의 방송프로그램을 납품했고, 10개 이상 납품한 외주제작사는 41개사에 불과해 외주제작사는 제작비 및 저작권 배분 협상 등에서 방송사가 우위를 갖는다고 인식하는 것으로 조사됐다.

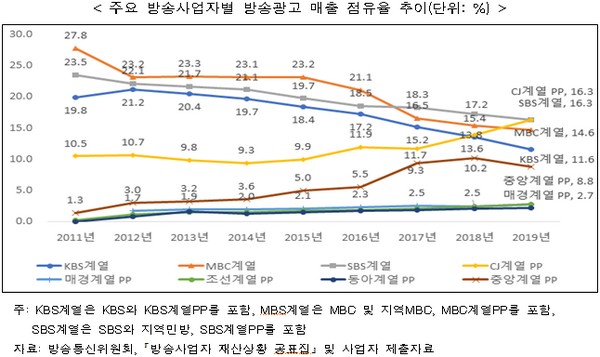

방송광고시장은 전체 방송광고시장을 동일 상품시장으로 획정했다. 2019년도 전체 광고시장 규모는 11조2502억 원으로 전년(10조8701억 원) 대비 3.5% 증가한 가운데, 방송광고시장은 2조7599억 원으로 전년(2조 9730억 원) 대비 7.2% 감소했으나, 모바일 광고시장은 3조2824억 원(전체 광고시장의 29.2%)으로 증가세를 이어갔다.

지상파방송 3사(계열PP제외, 지역관계사 포함) 광고매출은 8886억 원으로 전년 대비 16.7% 감소했다. 반면 CJ ENM의 광고매출액은 전년 대비 9.3%(383억 원) 증가한 4493억 원으로 점유율 16.3%를 기록했다. 특히 CJ ENM의 광고매출 점유율(16.3%)은 MBC계열(14.6%)과 KBS계열(11.6%)을 추월했다. 계열PP를 제외할 경우 전년도와 마찬가지로 지상파방송 3사 모두를 추월한 것으로 나타났다.

2019년도 주요 방송사업자의 시청률 기준 점유율은 지상파3사계열 39.0%(전년 대비 3.1%p 감소), 종편4사계열 21.3%(전년 대비 1.2%p 증가), CJ ENM 10.7%(전년 대비 0.2%p 증가)로 사업자 간 시청률 경쟁이 증가한 것으로 확인됐다.

한편 방통위는 ‘2020년도 방송시장경쟁상황평가’ 보고서의 주요 데이터와 그래픽 파일을 방통위 홈페이지와 방송통계포털을 통해 공개할 예정이다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)