(자료 = 현대차증권)

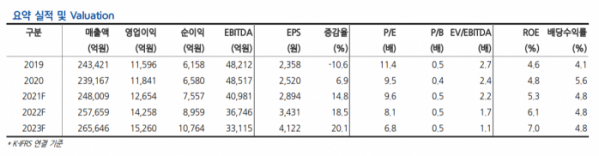

현대차증권은 31일 KT에 대해 본업 호조에 따른 증익, 5% 육박하는 배당수익률, 탈통신 매출비중 20% 근접 등이 기대된다며 투자의견 ‘매수’, 목표주가 3만4000원을 제시했다.

김현용 연구원은 “올해 본업의 경우, 5G 가입자 비중이 16%에서 33%로 증가해 ARPU(가입자당 평균매출)와 무선서비스 매출의 동반 상승이 예상된다”며 “설비투자는 올해도 전년 대비 소폭 감소해 감가상각비 부담이 줄고, IPTV 매출이 10%에 가까운 성장률을 기록해 본격적인 증익 구간에 진입한 것으로 보인다”고 분석했다.

김 연구원은 “탈통신 매출 확대의 핵심은 미디어(스튜디오지니ㆍ스토리위즈), 금융(BC카드ㆍ케이뱅크), 부동산(KT에스테이트)으로 압축된다”며 “2022년 해당 부문 합산 매출액은 5조 원에 육박할 것으로 보이며, 매출 비중은 20%에 근접할 것으로 예상한다”고 내다봤다.

이어 “올해 배당 증가가 없다는 보수적인 가정 하에 현재 KT의 배당수익률은 4.8%로, SK텔레콤ㆍLG유플러스가 각각 3.7%인 것과 비교해 배당 매력도 돋보인다”며 “올해 주당배당금은 최소 1400원 이상으로 추가적인 증가가 예상된다”고 덧붙였다.

![1300원부터 5000원까지…아메리카노 얼마가 적당할까 [데이터클립]](https://img.etoday.co.kr/crop/320/200/2098627.jpg)