키움증권은 12일 대웅제약에 대해 매수 의견을 유지하고, 목표가를 18만 원으로 상향한다고 밝혔다. 올해는 본격적인 소송 비용 감소로 안정적인 실적 턴어라운드가 예상돼서다.

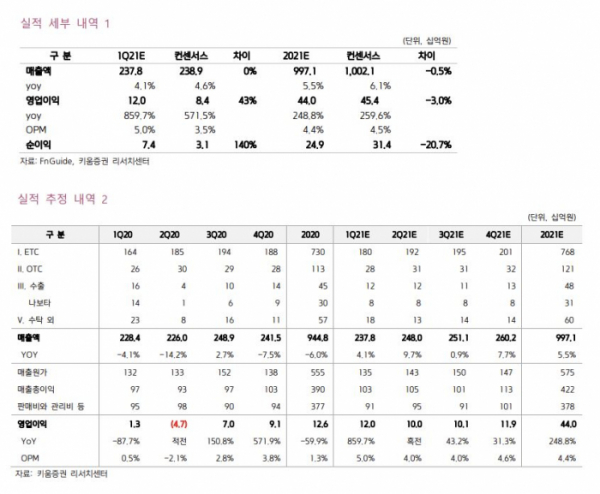

허혜민 키움증권 연구원은 “1분기 매출액은 2378억 원, 영업이익은 120억 원으로 전년보다 각각 4%, 860% 증가할 것으로 예상한다”면서 “영업이익은 시장의 기대치를 43% 상회할 것”이라고 전망했다.

이어 허 연구원은 “국내 나보타 매출은 1분기 약 74억 원, 올메텍 88억 원으로 전년 대비 각각 395%, 28% 성장하고, 전문의약품(ETC) 매출이 10% 늘어난 1805억 원을 기록할 것”이라면서 “일반의약품(OTC)은 코로나19 여파로 276억 원으로 소폭 성장이 예상되지만, 지난해 1분기 137억 원의 소송 비용이 올해는 30억 원에 그쳐 실적에 긍정적”이라고 분석했다.

또 대웅제약은 지난 3월 위식도역류질환 치료제 신약 펙수프라잔이 중국 1위 양쯔강의약 그룹 소화기 전문 자회사 상해하이니에 선수급 68억 원, 최대 약 3800억 원에 기술이전 계약을 체결했다. 계약금이 1분기에 반영된다면 실적 개선 폭이 더 클 것이란 분석이다.

올해는 실적의 턴어라운드, 2022년에는 본격 실적 개선세가 시작될 것이란 판단이 나온다. 올해는 소송비용 감소, 2022년에는 신약 출시와 로열티 지급 감소가 호재다.

허 연구원은 “소송 불확실성 해소되었고, 추후 실적 개선이 기대됨에 따라 상위 제약사 대비 밸류에이션 할인을 제거했다”면서 “2022년 초 나보타 유럽 출시, 9월 이후로는 미국 판매분의 로열티 지급도 중단된다. 이 밖에도 올해 3분기 위식도 역류질환 펙수프라잔 국내 승인받고, 2022년 상반기 출시 가능할 것으로 보인다”고 판단했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)