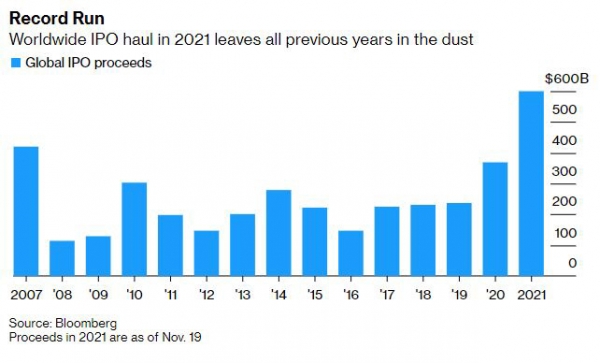

2007년 기록 깨고 역대 최대 규모

중앙은행 완화기조·스팩 열풍·증시 훈풍 영향

20일(현지시간) 블룸버그통신에 따르면 지난 19일 기준 올해 전 세계 약 2850개 기업과 기업인수목적회사(SPAC·스팩)가 증시에 데뷔했다. 조달한 자금 규모만 6000억 달러가 넘는다. 상장 기업 수는 물론 조달 규모 모두 2007년(4200억 달러)에 세웠던 기록을 경신했다.

기업별로 살펴보면 이달 10일 전기차 스타트업 리비안이 나스닥에 상장하면서 120억 달러의 자금을 조달, 시장의 주목을 받았다. 이보다 앞서 8월 홍콩증시에 데뷔한 차이나텔레콤은 84억 달러 자금 조달로 아시아 역내 최대 IPO 기록을 세웠다. 유럽에서는 폴란드 무인택배서비스 업체 인포스트(Inpost)가 네덜란드 암스테르담 증시 상장을 통해 32억 달러를 조달해 올해 유럽 최대 IPO가 됐다.

올해 IPO 시장 급성장 배경에는 주요 중앙은행들의 ‘비둘기’ 기조에 따른 유동성 증가와 코로나19 사태 이후 경제활동 회복세 등이 꼽힌다. 중앙은행들의 통화완화 정책으로 시장에 현금이 넘치면서 뉴욕증시를 비롯한 주요 증시 지수가 역대 최고치를 잇달아 경신했다. 이는 상장 기업들의 자금 조달 규모 증가로 이어졌다. 여기에 코로나19 확산세 둔화와 함께 경제활동 재개로 기업의 수익이 회복된 점도 기업가치 상향에 긍정적으로 작용했다. 올해 초 최고조에 달했던 SPAC 투자 열풍 역시 올해 전체 IPO 시장 규모 확대를 견인했다.

그렇다고 IPO 시장이 올해 내내 순탄했던 것은 아니었다. 열풍에 가까웠던 스팩 투자 붐이 꺼졌고, 올해 여름부터 시작된 중국 당국의 자국 기업 해외증시 상장 규제가 미국은 물론 홍콩 IPO 시장에 타격을 줬다. 특히 스팩 시장은 올해 1590억 달러로 역대 최대 규모를 기록했지만, 지난 4월 미국 증권 당국이 규제에 나서면서 급격한 둔화세를 보이고 있다.

IPO 거래 건수가 급격히 늘어난 가운데 초기 수익을 내는 기업들이 줄어들고 이에 실망하는 투자자들이 늘어난 것도 올해 IPO 시장의 특징으로 꼽힌다. 대표적인 예가 ‘틱톡’ 라이벌인 중국 ‘콰이쇼우’다. 이 회사는 홍콩 증시 상장 첫날 300% 넘게 치솟았지만, 현재 공모가(110홍콩달러)를 약 15%가량 밑도는 선에서 거래되고 있다. 블룸버그는 올해 미국과 유럽 증시에 상장한 기업들의 주가 수익률이 현지 벤치마크 지수 성과를 밑돌고 있다고 지적했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)