키움증권은 티씨케이에 대해 2분기 영업이익이 시장 컨센서스를 상회할 것으로 보인고 평가했다.이에 투자의견 매수와 목표주가 16만 원을 제안했다.

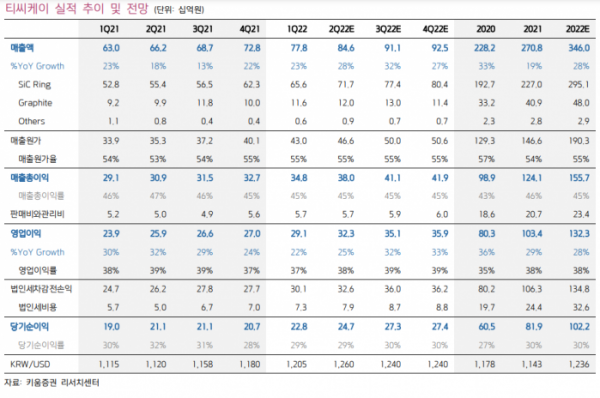

6일 박유악 키움증권 연구원은 “티씨케이의 올해 2분기 실적이 매출액 846억 원, 영업이익 323억 원을 기록하며 시장 컨센서스를 상회할 것으로 예상된다”며 “삼성전자 P3(NAND)와 SK하이닉스 M16 공장의 가동 효과로 인해 SiC Ring의 출하량이 예상보다 더욱 크게 증가하고, 반도체 웨이퍼 수요 호조로 Graphite 부문의 실적도 전 분기 대비 성장세를 보일 전망이기 때문”이라고 분석했다.

3분기 실적도 호조세를 보일 것으로 예상했다. 박 연구원은 “3분기 실적도 매출액 911억 원, 영업이익 351억 원을 기록하며 시장 컨센서스를 상회할 전망”이라며 “삼성전자의 P3(NAND)와 SK하이닉스의 M15ㆍM16 공장의 가동률이 상승하며 티씨케이의 SiC Ring 출하량 호조로 이어지고, 반도체 Graphite 부문의 실적도 SK실트론의 판매량 호조 효과로 성장세를 이어갈 것으로 예상된다”고 설명했다.

이어 “시장 일각에서는 삼성전자의 반도체 소재ㆍ부품 재고 조정을 우려하고 있는 것으로 보이지만, 이는 중국 내 현지 법인을 둔 TEL의 서플라이 체인에 국한된 이슈”라며 “티씨케이의 경우 TEL의 매출 비중이 매우 낮고, Lam Research와 AMAT, 삼성전자 등의 비중이 높기에 해당 이슈에서 자유로울 것으로 판단한다”고 덧붙였다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)