시장경쟁 촉진해 서비스 도약…장기적 ‘자산증식 터전’ 기대

일각선 “초단타 거래 부추겨 시장 과도하게 쪼개져 문제”

올해 들어 이달 12일까지 코스피시장에서 개인투자자들은 약 816조 원을 거래했다. 전체 거래금액인 1495조 원의 약 55%를 차지한다. 이른바 ‘개미’로 불리는 개인투자자들의 자금 유입은 코로나19 사태 이후 주가 상승을 이끈 원동력이자 미국의 긴축발 하락장에서 버팀목이 됐다.

개인투자자의 투자 양상을 놓고 ‘똑똑한 개미’라는 찬사를 늘어놓은 이들이 있다. 하지만 여전히 한국 증시는 개인들이 돈을 벌기 어려운 구조라는 것이 증시 전문가들의 대체적인 견해다. 수익률만 봐도 알 수 있다. 올 들어 개인들이 순매수 상위 5개 종목 평균 수익률은 -26.21%로 외국인(-0.02%)이나 기관 투자자(-3.30%)보다 높았다.

새로 문을 열게 되는 대체거래소(ATS)가 이런 ‘동학개미’들의 갈증을 해소하고, 더 나아가 자신 증식의 기회를 넓혀줄지에 시장의 관심이 쏠린다. 대체거래소가 설립되면 현재 오전 9시~오후 3시 반까지인 거래시간이 확대되고 거래소 간 경쟁을 통해 매매 수수료율이 낮아지는 등 투자자 편의를 높일 수 있을 것으로 보고 있다.

그러나 기관과 외국인 대주주에 유리한 형태로 서비스가 이뤄지면 개인투자자 입장에선 공정한 경쟁이 이뤄지지 않을 것이라는 우려도 나온다.

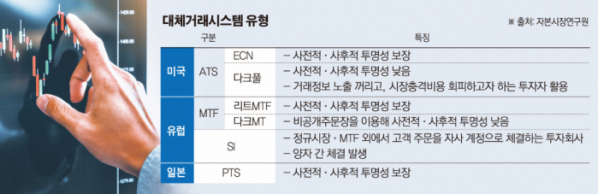

대체거래시스템은 미국과 유럽 등 선진국에서는 오랜 시간 자본시장에 정착돼 보편화해 있다. 미국과 캐나다는 ATS라는 용어를 쓰고, 유럽에서는 다자간거래시설(MTF)이라고 지칭한다. 국내에선 자본시장법에 따라 다자간매매체결회사라고 정의하고 있다.

미국은 지난해 말 기준으로 총 62개 ATS를 두고 있다. 미국 ATS의 상장주식 점유율은 거래대금 기준으로 전체 시장의 약 11%다. 유럽에선 총 142개의 MTF를 두고 있다. 이들 MTF의 상장주식 점유율은 전체 시장의 28%를 차지하고 있다.

일본은 비교적 이른 1998년 대체거래시스템인 PTS(Proprietary Trading System)를 도입했다. 한때 10여 개에 달했던 일본의 PTS 수는 크게 줄어 2개만 운영되고 있으며, 주식거래에서 차지하는 비중은 전체 주식거래량의 5% 수준이다.

홍콩의 대체거래시스템은 ALP(Alternative Liquidity Pools)로 16개가 운영되고 있으며, 거래비중은 약 1% 수준에 불과하다. 호주는 6개 ATS가 전체 주식 거래의 19%를 차지하고 있다.

국내는 2013년 자본시장법 개정을 통해 ATS 설립이 가능해졌으나, 아직 단 한 개의 ATS도 출범하지 못했다. 2001년 12월 국제적 추세에 맞추어 장외전자거래시장으로 설립된 한국ECN증권은 당초 시장의 기대와 달리 극심한 거래부진 속에 2005년 5월 문을 닫았다.

우리보다 앞서 ATS를 도입한 해외 주요국을 살펴보면, ATS는 정규거래소와 경쟁해 매매체결 서비스의 질적 도약, 유통시장 경쟁 촉진 및 시장효율성 제고 등 대체로 긍정적인 효과를 가져온 것으로 평가받는다.

미국의 경우 ATS를 독립된 시장으로 인정해 매매체결 시설 간 경쟁 체제가 점차 자리를 잡으면서 매매체결 속도 향상, 호가 스프레드 감소, 거래비용 감소 등의 긍정적 효과를 보였다. 가장 성공적인 ATS로 평가받는 바츠(BATS)는 뉴욕증권거래소와 나스닥의 과점 시장을 허물 정도로 성장해 2008년 정규거래소로 전환했다.

단일 거래소 시스템인 아시아 주요국의 ATS는 미국과 유럽에 비해 시장점유율은 낮은 수준이나 정규거래소의 혁신을 촉진하는 기능을 수행한 것으로 평가를 받고 있다. 일본의 정규거래소인 JPX는 대체거래소와의 경쟁이 치열해지면서 적극적인 IT투자와 주문제도를 다양화하는 등 경쟁력이 높아졌다는 평가가 나올 정도로 매매체결 시설 간 경쟁의 순기능이 관측되고 있다.

증권업계 한 관계자는 “투자의 기회가 넓어진다는데 의미가 있다. 장기적으로 자산증식의 터전이 만들어질 수 있을 것으로 본다”고 했다.

“시장감시 기능이 약한 대체거래소는 사설 경마장을 하나 더 만드는 것과 같다. 정부가 개인들에게 초단타 거래를 권장하는 꼴로, 거래 비용은 되레 늘어날 것이다.” 사석에서 만난 금융권 부사장 A 씨의 말이다.

실제 매매체결 시설 간 경쟁이 가장 치열한 미국에서는 기존 정규거래소의 입지가 크게 약화하고 시장이 과도하게 분할되면서 여러 문제점이 나타나고 있다. 뉴욕증권거래소, 나스닥, CBOE(시카고 옵션거래소)는 총 13개 정규 거래소 중 12개를 소유하고 있는데, 의도적으로 복수의 매매체결 시설을 보유해 시스템 접속 비용과 거래 정보 비용을 이용자에게 과도하게 요구하고 있다는 증권업계의 불만도 있다.

국내에선 ATS의 성장과 초기 수익성 확보를 위해 매매주문을 하는 당사자를 공개하지 않는 ‘다크 풀(dark pool)’, 기관 등 큰 손과 일반 투자자들의 매매체결에 속도차를 두는 방식 등의 혜택을 줘야 한다는 주장도 나온다. 그러나 이는 투자자 보호에도 부합하지 않고, 한국거래소와의 경쟁에서도 불공정하다는 반론도 있다.

남길남 자본시장연구원 선임연구위원은 “ATS의 국내 도입은 매매체결 시설 간 경쟁을 통해 자본시장의 질적 도약을 이룰 수 있는 계기가 될 수 있다”라며 “제도 보완과 함께 미국에서 제기되는 지나친 시장분할과 과도한 경쟁이 초래하는 부작용에 대한 대비책 마련도 염두에 둬야 한다”라고 말했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)