트렌드 주기 2~3년으로 짧아져

원천기술 연구ㆍ상용화에 긴 시간

인수합병 통해 성장세 지속 노려

“반도체 트렌드가 워낙 빠르게 변화해 변화 주기가 2~3년으로 짧아졌다. 원천 기술 연구부터 상용화하는 데 시간이 오래 걸리고 허들도 높아 필요하다면 삼성도 인수합병(M&A)에 나설 필요가 있다.”

김형준 차세대지능형반도체사업단장이 반도체 업계에 내린 진단이다.

국내 반도체·전자 산업은 성장기를 넘어 성숙기에 접어든 상태다. 글로벌 경기 침체까지 겹치면서 국내 반도체·전자 기업의 성장세에 제동이 걸렸다.

M&A는 로봇, 인공지능(AI) 등 미래 산업은 물론 반도체에서도 필수 요소로 꼽힌다. 산업 트렌드 변화에 가속도가 붙으면서 처음부터 연구·개발과 상용화에 주력하기엔 많은 시간이 소요돼 자칫하다간 시장 경쟁력을 잃을 수 있기 때문이다.

전문가들은 멈춘 기업의 성장세를 단숨에 끌어올리는 단기적 해법으로는 M&A가 유일하다고 입을 모은다. 2017년 미국 전장(자동차) 업체 하만 인수 후 5년째 대형 M&A를 중단했던 삼성전자의 경우 위기 극복을 위해 올해는 ‘대어’를 낚아 올릴 가능성이 크다고 관측한다. M&A는 보안이 필수적인 만큼 삼성전자가 ‘미소 뒤에 어떤 비수를 감추고 있을지(소리장도 ·笑裏藏刀)’ 업계의 이목이 쏠리고 있다.

하만 이후 대형빅딜 5년째 ‘잠잠’

이재용 회장 ‘글로벌 광폭 행보’

M&A 외부전문가 영입도 적극적

이재용 회장의 글로벌 행보가 삼성전자의 대형 M&A 가능성을 뒷받침한다. 최근 회장 취임 후 가진 첫 인사에서 ‘뉴삼성’의 밑그림을 완성한 이 회장은 중동에 이어 베트남 등 아시아 지역을 찾고 있다. 이 같은 광폭 행보는 글로벌 사업 현장 점검과 함께 미래 먹거리 물색을 위한 것이라는 게 업계의 공통적 시각이다.

이 회장은 지난해 10월 취임사를 갈음해 “최근 글로벌 시장과 국내외 사업장들을 두루 살펴본 결과 절박했다”며 “어렵고 힘들 때일수록 앞서 준비하고 실력을 키워 나가야 한다. 지금은 더 과감하고 도전적으로 나서야 할 때”라고 밝혔었다.

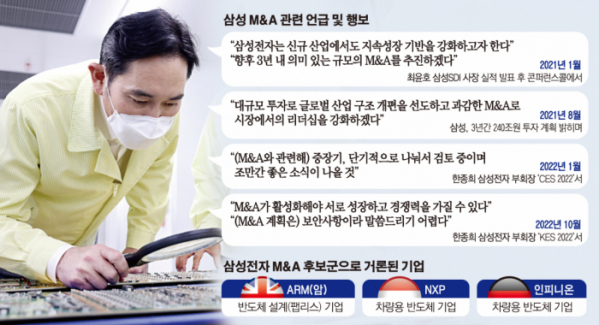

2021년 8월 삼성은 올해까지 3년간 240조 원을 투자하고 4만 명을 신규 채용하는 역대 최대 투자·고용계획을 발표했다. 반도체·바이오, 차세대 통신 장비·AI(인공지능)·로봇 등 미래 사업에도 대규모 투자를 단행해 글로벌 산업 구조 개편을 선도하고, 과감한 M&A로 시장의 리더십을 강화하겠다고도 밝혔다.

이 회장은 과감한 결단으로 대형 M&A를 성사시키며 뉴삼성을 가속할 가능성이 있다. 지난해 4월 삼성전자가 미국 뱅크오브아메리카(BofA)의 반도체 M&A 전문가 마코 치사리를 영입한 것도 M&A로 사업 구도의 전환을 꾀할 것으로 예상되는 부분이다. 최근 인사에선 M&A 로드맵 수립을 주도해온 경영기획 및 M&A 전문가 DX부문 사업지원TF 다니엘 아라우조 상무를 승진시켰다.

업계 관계자는 “(반도체 업계의) 규모나 기술 개발에 있어 M&A는 퀀텀 점프할 수 있는 중요한 전략”이라며 “삼성도 내부적으로 여러 논의를 거치고 있겠지만, 결국 M&A를 하긴 할 것으로 보인다”고 했다.

일례로 SK하이닉스는 2020년 10월 미국 인텔의 낸드플래시 사업 부문 전체를 10조3000억 원에 인수하는 계약을 체결하고 해당 사업부를 ‘솔리다임’이라는 자회사로 만들었다. 세계 5위 수준이었던 SK하이닉스의 낸드플래시 시장 점유율은 작년 2분기에는 단숨에 2위(솔리다임 합산)로 올랐다.

현금자산 128조…5년새 2배 쑥

네덜란드 ‘NXP’ 독일 ‘인피니언’ 등

차량 반도체 기업, 인수 후보군에

삼성전자 M&A 후보군으로는 차량 반도체 기업 네덜란드의 NXP, 독일 인피니온 등이 꾸준히 거론됐다. 영국의 반도체 설계자산(IP) 1위 기업인 ARM도 유력한 대상으로 떠올랐으나, 지금은 잠잠해진 상황이다.

반도체 업계 관계자는 “ARM은 몸값이 수십조 원에 달할 정도로 비싸다”며 “삼성전자 입장에서 투자 대비 실익을 고려할 때 딱히 ARM 인수의 메리트는 없다고 생각할 수 있다”고 설명했다. 이어 “설령 삼성전자가 ARM 인수를 결정하더라도 글로벌 반도체 전쟁이 심화하는 상황에서 경쟁 규제 당국의 동의를 받긴 어려울 것”이라고 했다.

일각에서는 최근 경기 침체와 고금리ㆍ고환율 등으로 ‘긴축 경영’에 나선 기업들이 M&A에는 적극 나서지 않을 것이란 의견도 나온다. 오히려 대형 투자보다는 보유 현금 늘리기 추세가 지속할 것이라는 전망이다.

전자공시시스템에 따르면 삼성전자의 지난해 3분기 말 현금 및 현금성 자산(단기금융상품 포함)은 128조1622억 원이었다. 하만을 인수했던 2017년 6월 말 현금 자산이 53조8400억 원이었던 것과 비교하면 2배 이상 늘었다. 삼성이 충분한 ‘실탄’을 확보하고 있는 데다 M&A에 대해 꾸준히 긍정적인 입장을 밝혀 온 만큼 대형 M&A는 시간문제라는 관측이 많다.

2021년 1월 삼성전자 경영지원실장(사장)이던 최윤호 삼성SDI 사장은 “향후 3년 내 의미 있는 규모의 M&A를 추진하겠다”고 밝혔다. 한종희 삼성전자 부회장도 기자들과 가진 공식 자리에서 M&A에 대한 질문을 받을 때마다 “조만간 좋은 소식이 나올 것”이라고 밝혀왔다.

전문가들은 삼성전자의 또 다른 유력한 M&A 후보로 차량용 반도체 회사를 꼽는다. 차량 반도체 시장의 성장 잠재력은 물론 최근 이 회장이 올리버 집세 BMW 회장을 만나 협력을 강화하기로 약속한 것과 맞물리면서 NXP와 같은 업체를 인수한다면 기존 사업과 하만 등과의 시너지가 날 것이라고 설명한다.

김형준 단장은 “반도체 업황의 등락은 계속 있었기 때문에 기업 입장에서 현재 상황(반도체 한파)을 대비하지 않았을 리가 없다”며 “분명 반도체 반등 사이클이 오는 데다 현금도 충분히 가지고 있어 기회를 보고 분명히 M&A에 나설 것”이라고 말했다.

이어 “그동안 업계에서 차량용 반도체 시장을 간과한 면이 있는데, 상상했던 것보다 더 커질 것으로 예상된다”며 “가격 경쟁력 차원에서 지금 하는 첨단 반도체보다 수익성은 높지 않을 수 있어 차량용 반도체 소재, 설계, 공정 등을 모두 갖춘 회사를 인수해야 충분한 수익 모델을 확보할 수 있을 것”이라고 조언했다.

![1300원부터 5000원까지…아메리카노 얼마가 적당할까 [데이터클립]](https://img.etoday.co.kr/crop/320/200/2098627.jpg)