(현대차증권)

현대차증권은 28일 NHN에 대해 게임, 클라우드, 페이코 등 주력 사업의 외형 성장률이 10~25%로 양호한 수준을 유지하고 있다고 말했다. 목표주가는 3만2000원, 매수의견은 매수로 각각 유지했다.

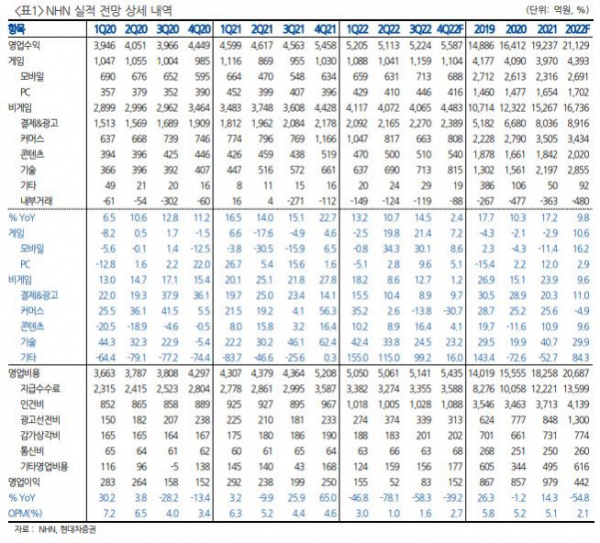

김현용 현대차증권 연구원은 “NHN 4분기 실적은 매출액 5587억 원, 영업이익 152억 원으로 시장 기대치를 소폭 하회할 전망”이라면서 “매출 성장률은 2020년 1분기 이래 처음으로 한 자리수 성장률로 둔화 될 전망”이라고 했다.

이어 김 연구원은 “비 게임 부문이 성수기에 진입하며 결제 10%, 클라우드 23% 등 선전했음에도 커머스 매출 감소 영향으로 비 게임 매출은 전년대비 1.2% 성장에 그칠 전망”이라면서 “게임도 계절성 효과 및 주요 모바일 신작의 1분기 포진으로 매출 성장은 전년대비 7.2%를 예상한다. 영업비용도 인건비와 마케팅비가 크게 늘어나며 영업이익률은 2.7%”라고 설명했다.

아울러 그는 “4분기 클라우드 부문 매출액은 815억 원으로 사상 최고치를 재차 경신할 것이 유력시 된다”면서 “클라우드 사업은 공공부문 비중이 높은데 4분기 계절적 성수기가 더해져 고성장세가 유지될 전망”이라고 판단했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)