코로나 여파…고금리·인플레 딛고 코스피 반등

불안한 숨고르기 경제성장률 전망치 하향세…커지는 경기침체 경고음

그랜섬의 얘기가 아니더라도 이미 많은 투자자가 금융시장이 좋지 않음을 느끼고 있다. 코스피는 2월 들어 2400~2500포인트의 박스권에서 움직이며, 불안한 숨 고르기에 들어갔다. 박스권을 벗어나지 못하면 2000선 이하는 물론, 1000포인트 중후반대까지 내려갈 수 있다는 주장도 나온다.

◇IMF 외환위기와 금융위기=1997년 IMF 외환위기, 2008년 글로벌 금융위기, 2020년 코로나. 세 위기는 국내외 요인이 뒤섞인 ‘퍼펙트 스톰’이었다. 외환위기는 기업들의 내부 부실 문제와 동남아시아 경제위기가 합쳐지며 우리나라를 강타했다. 1997년 1월 재계 순위 14위 한보그룹의 최종 부도처리를 시작으로 기업들이 도미노처럼 쓰러졌다. 30대 기업 가운데 11개 기업이 깡그리 갈려 나갔다.

2008년 금융위기는 리먼 사태가 태평양을 건너 한국을 덮쳤다. 국내에선 고금리와 원화가치 상승으로 수출이 둔화하며 경상수지 적자를 기록했다. 외국인 투자금은 빠르게 한국 시장에서 빠져나갔고, 우리나라는 유동성 위기에 직면했다. 2020년 코로나19는 글로벌 공급망을 무너뜨렸다. 제조업체는 공장 셔터를 내렸고, 물류 이동은 멈췄다. 경제활동이 멈추며 소비자들은 지갑을 닫았다.

3대 위기 때마다 코스피 지수는 곤두박질쳤다가 급반등했다. 한보그룹을 시작으로 대우, 쌍용, 동아, 진로, 동양, 해태, 뉴코아 등 굵직한 기업들이 줄줄이 쓰러지기 시작한 1997년 코스피지수는 600포인트대에서 300포인트대로 반 토막 났다. 우리나라가 국제통화기금(IMF)에 구제금융을 신청한 이듬해인 1998년 코스피지수는 49% 오르며 562.46포인트까지 회복했다. 1999년에는 1000포인트를 돌파하며 83% 상승했다. IMF 사태가 공식 종료(2001년 8월)되기도 전에 코스피지수가 먼저 반등했다.

글로벌 금융위기가 발발하면서 2008년 코스피는 연중 1000포인트를 밑돌며 41% 급락했다. 같은 기간 코스닥 하락폭(-53%)은 더 컸다. 큰 조정장을 거친 코스피는 2009년과 2010년 50%, 23%씩 상승하며 2000포인트를 회복했다.

코로나 대유행 선언에 2020년 코스피는 연초 2201.21에서 1439.43까지 밀렸다. 그러나 이내 글로벌 국가들의 재정투입에 상승전환하며 연초 대비 31% 오른 2873.47에 마감했다. 이듬해인 2021년에는 연중 3000포인트(3316.08)를 돌파했다. 각국이 뿌렸던 돈을 거둬들이고, 금리를 올리기 시작하자 작년 한 해 코스피는 25% 하락하며 다시 2000포인트대로 내려왔다.

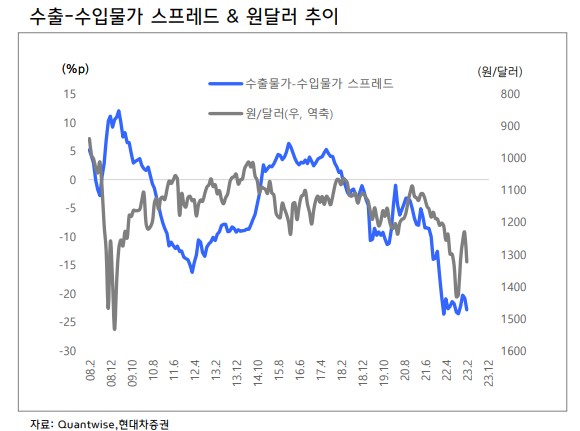

◇위기 때마다 내수업종 급등=환율도 비슷하다. 위기 때마다 원화가치는 반 토막 났다가 코스피 지수 상승과 함께 강세를 보였다. 1997년 3월 월평균 원화가치는 1달러당 849.88원이었다. 이듬해 1월에는 2배 이상 급등한 1706.80원까지 치솟았다. 글로벌 금융위기 당시에는 2008년 1월 942.39원에서 2009년 3월 1461.98원으로 급등했다. 2022년 코로나발 유동성 파티가 끝나면서 월평균 원·달러 환율은 1194.01원(1월)에서 1426.66원(10월)까지 치솟았다.

위기 직후에는 원화가치가 코스피와 함께 강세를 보였다. 1998년 월평균 원·달러 환율은 1월 1706.80원에서 12월 1213.65원으로 하락했다. 2009년엔 1월 1346.10원에서 12월 1166.45원으로 내려갔다. 작년 1400원을 웃돌던 원·달러 환율은 올해 들어 1200원대로 내려오며 안정을 찾아가고 있다.

김영익 서강대 교수는 “2000년 1월부터 2001년 12월을 분석하면 코스피가 1.6% 상승할 때 원화가치는 1% 상승하는 것으로 분석됐다”고 설명했다.

이는 통상적으로 외국인 자금 유입이 환율에서 결정되는 의미로 해석된다. 외국인 투자자는 국내에 투자할 때 달러에서 원화로 환전 후 투자를 하는데, 외국인 입장에서 원·달러 환율이 떨어지는 추세(원화 강세, 달러 약세)에 투자해야 회수할 때 차익일 거둘 수 있기 때문이다.

그러다 보니 업종별로 보면 원·달러환율이 올라야 좋은 수출기업보다 내수 기업 업종이 두드러진다. 경제위기 때마다 내수업종 지수 상승세가 코스피 지수 하락세를 견제한 듯한 흐름이 나타나곤 했다.

외환위기 때인 1998년 업종별 주가 추이를 보면 증권업이 241.70%나 급등했다. 583선에 불과했던 지수가 그해 연말에 1993.57까지 치솟았다. 내수업종으로 분류되는 음식료품(66.72%), 비금속광물(66.74%) 등은 60% 이상 올랐다. 10여 년 후인 2009년에도 내수종목으로 분류되는 음식료품(17.40%), 비금속광물(27.66%), 철강금속(66.95%)이 큰 폭으로 상승했다. 코로나 때는 내수업종인 의약품(91.14%), 비금속광물(39.05%) 등은 큰 폭으로 상승했다.

◇문제는 경제성장률=위기 극복은 늘 자산시장 반등으로 이어졌다. 주식시장은 경제 선행지표 역할을 하며 한발 앞서 움직였다. 그러나 문제는 경제 전망이 과거와 달리 비관적이라는 데 있다. 올해 한국경제는 산업화 이래 5번째로 낮은 성장 가능성에 직면했다.

IMF는 최근 세계경제전망에서 유독 한국에 대해서만 하향 조정을 단행했다. 한국의 올해 경제성장률 전망치는 1.7%다. 지난해 7월(2.9% → 2.1%)과 10월(2.1% →2.0%) 전망치를 낮췄고, 또다시 1%대로 내리며 세 차례 연속 성장률을 하향조정했다. 반면, IMF는 올해 세계 경제 성장률을 2.7%에서 2.9%로 상향조정했다. 한국은행은 23일 기준금리를 동결하면서 올해 국내 경제성장률 전망치를 기존 1.7%에서 1.6%로 낮췄다. 경기침체의 그림자가 가까이 왔다는 뜻이다.

국내 경제는 곳곳이 암초다. 인플레이션이 계속되고 있고, 인플레이션을 잡기 위해 올린 금리는 언제 내려올지 가늠하기 어렵다. 러·우 전쟁, 미·중 갈등, 한·중 경색 국면, 글로벌 공급망 리스크도 여전하다. 국내 시가총액 1위 삼성전자의 올해 영업이익 전망치는 34조1117억 원(3개월 전), 22조2553억 원(1개월 전), 16조8233억 원(21일 기준)으로 계속 쪼그라들고 있다.

실물시장도 위기다. 코로나 초기 부동산시장은 ‘영끌·벼락거지’라는 신조어를 만들어냈다. 저금리 과잉 유동성이 부동산 시장으로 몰리면서다. 하지만 인플레이션 우려에 한은이 금리를 올리자 거품이었다는 것이 증명됐다. 부동산 프로젝트파이낸싱(PF)이 만들어낸 위기는 기업들을 벼랑끝으로 내몰고 있고, 언제 터질지 모르는 금융 리스크를 품고 있다. 국민의힘 윤창현 의원실이 금융감독원으로부터 제출받은 자료에 따르면 전 금융권(카드사 제외)의 부동산 PF 대출 연체 잔액은 지난해 9월 말 기준 1조1465억 원으로 집계됐다. 이는 2021년 말(4838억 원)보다 2배 이상 늘어난 규모다.

현대경제연구원은 ‘2023년 7대 글로벌 트렌드’ 보고서에서 “2023년 한국 경제는 불황 국면에 진입할 것이 예상되나 대내외 리스크 요인들의 방향성에 따라 상대적으로 낙관적인 상저하고(U자형 추세) 또는 비관적인 장기 불황(L자형 추세)의 모습을 보일 것으로 전망된다”라고 내다봤다.

장근혁 자본시장연구원 선임연구위원은 “2012년부터 2018년까지 코스피200은 10% 상승하는데 그친 반면, 같은 기간 S&P500 지수는 100% 상승했다”며 “국내 주식 시장의 정체 및 미국과의 성과 차이는 ‘국내 성장률 하락’에 기인하는 것으로 추정된다”고 했다. 국내 성장률이 떨어지면서 주인을 앞서가던 개(주가지수)가 다시 주인(실물경제)에게 돌아올 시간이 가까워지고 있다는 의미다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)