최근 개인투자자의 채권 투자 증가 추세에 따라 금융감독원이 채권 투자 관련 유의사항을 6일 안내했다.

금감원은 “개인투자자들의 채권투자에 대한 관심이 증가함에 따라 채권투자 시 꼭 알아야 할 사항을 안내드리고 있다”며 “지난번 기초편에 이어 심화편을 안내드리고자한다”고 했다. 앞서 지난달 30일 금감원은 ‘채권투자 유의사항 기초편’을 통해 채권도 원금손실이 가능하며 예금자 보호가 되지 않는다는 등의 정보를 전달했다.

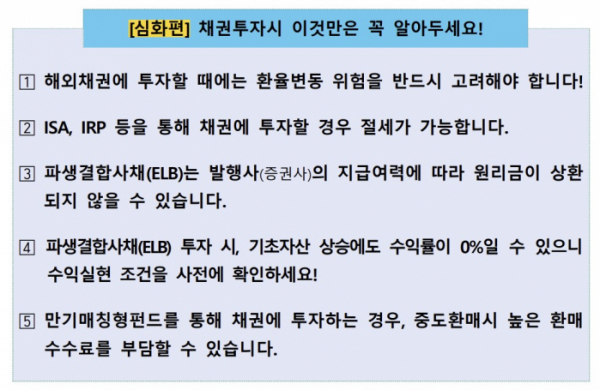

먼저 금감원은 “해외채권에 원화로 투자할 경우, 해당 채권이 지급하는 원금과 이자가 동일하더라도 환율 변동으로 투자자가 수취하는 원화 기준 원금과 이자가 줄어들 수 있다”며 “해외채권에 투자할 때는 발행국가 경제 상황이나 경기변동 등 환율에 영향을 미칠 수 있는 요인들을 고려해 투자해야 한다”고 설명했다.

다음으로 “채권투자로 발생한 소득은 원칙적으로 과세 대상이나, 현재 채권의 매매차익에는 세금이 부과되지 않으며 채권에서 지급하는 이자소득에 15.4%의 세금이 부과되고 있다”며 “현재 일부 금융회사는 중개형 개인종합자산관리계좌(ISA)를 통해 채권투자서비스를 제공하고 있는데, 이를 활용할 경우 채권투자에 따른 이자소득세를 절약할 수 있다”고 했다.

이어 “개인형퇴직연금(IRP) 또는 확정기여형(DC) 퇴직연금을 통해 채권투자서비스를 제공하는 금융사도 있다”며 “연간 900만 원까지 세액공제를 받으며 채권에 투자할 수 있다”고 조언했다.

금감원은 “특정 지수나 주가와 연계돼 수익률이 결정되는 파생결합사채(ELB)는 원리금지급형 상품이나 예금자 보호대상이 아니며 투자금도 법적으로 별도 예치의무가 없다”며 “따라서 발행사가 파산하는 경우 투자원금과 수익을 돌려받지 못할 위험이 있음에 유의해야 한다”고 설명했다.

또한, “발행사가 우량한 기업의 주가 등을 파생결합사채 기초자산으로 설정하는 경우가 많으나, 기초자산은 수익률 수준에만 영향을 줄 뿐 원리금 상환 가능성과는 무관하다. 원리금 상환 여부는 발행사인 증권사 지급 여력에 따라 결정되므로 위험성을 충분히 이해한 후 투자해야 한다”고 덧붙였다.

더불어 “ELB 투자 시 기초자산 상승에도 수익률이 0%일 수 있다”며 “특히 낙아웃형 ELB의 높은 최대수익률만 보고 투자하기보다는 투자설명서의 수익구조, 모의실험 결과 등을 통해 낙아웃 발생 확률 등을 확인하고 투자하는 것이 좋다”고 제언했다.

끝으로 금감원은 “만기매칭형 펀드를 통해 채권에 투자할 경우 환매 수수료를 반드시 확인 후 투자하라”며 “펀드 만기와 편입채권 만기를 일치시켜 윤용하는 만기매칭형 펀드는 중도환매수수료가 환매대금의 3~5%로 매우 높을 수 있다. 자신이 계획한 투자 기간에 맞는 만기매칭형펀드를 선택하고, 환매수수료 수준도 확인 후 투자하는 것이 좋다”고 했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)