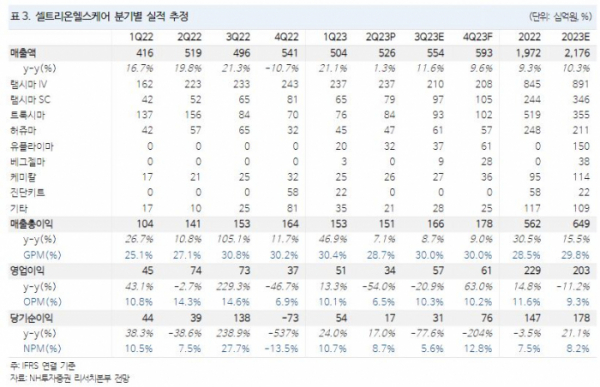

(출처=NH투자증권)

NH투자증권은 16일 셀트리온헬스케어에 대해 고수익 제품 중심으로 견조한 매출을 달성했으나 판관비율 상승이 동반됐다고 말했다. 목표주가와 투자의견은 각각 8만5000원, 매수로 유지했다.

박병국 NH투자증권 연구원은 “2분기 매출액은 5258억 원, 영업이익 341억 원으로 컨센서스를 하회하는 실적을 달성했는데, 램시마IV, SC, 유플라이마를 중심으로 견조한 매출을 달성했고 원가율과 판관비율은 상승했다”면서 “유럽에서 전분기 대비 램시마SC 마켓쉐어는 1%p(포인트) 증가했으며 램시마IV는 2%p 증가하며 SC와 IV간 시너지 효과를 확인했다”고 전했다.

이어 박 연구원은 “북미에서 인플렉트라 마켓쉐어는 다소 하락했는데 이는 완제 CMO 공급 숏티지 때문이며 재 회복이 전망되며 화이자의 인플렉트라 매출 하락은 리베이트 청구의 쏠림 현상 때문이며 실질적 매출과 처방은 증가했다”면서 “북미 2분기 ASP(평균판매가격)에서 인플렉트라 및 트룩시마의 가격 하락이 원가율 상승의 주요원인으로 추정된다”라고 말했다.

아울러 그는 “주요 사보험사와 유플라이마 공보험 PBM계약을 완료했으며 메디케어 파트D 포뮬러리 등재가 시작됐다”면서 “미국 유플라이마는 9월을 개시했으며 올해 내 시장의 40%를 커버하는 포뮬러리 등재가 목표로 다만 현재 100명 안쪽인 미국 직판 인력을 140명까지 확대할 계획으로 비용 상승이 불가피하다”라고 했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)