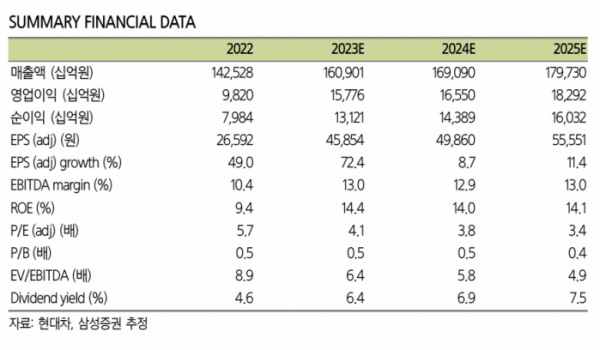

(출처=삼성증권)

삼성증권은 24일 현대차에 대해 ‘2025년 분기 영업이익 5조원 시대가 열린다’며 ‘매수’를 추천했다. 목표주가는 30만 원을 유지했다.

임은영 삼성증권 연구원은 “주식시장은 실적 피크아웃을 우려하지만, 현대차는 4개 공장(90만 대)을 동시에 증설 중”이라며 “2026년 현대차 글로벌 판매 대수는 중국 없이 500만 대로 성장할 것”이라고 전했다.

이어 “현대차는 미국 전기차 공장, 인도 GM 공장 인수, 한국 및 인도네시아 등 4개 공장 증설을 진행 중”이라며 “총 90만 대 Capa 증설”이라고 덧붙였다.

임 연구원은 “2025년 분기 영업이익 5조 원 시대가 전망된다”며 “2분기에 대당 영업이익은 420만 원 규모로 향후 원화 강세를 감안해도, ASP 증가 트렌드에 의해 대당 영업이익은 400만 원 이상 유지가 예상된다”고 내다봤다.

현대차에 대한 실적 컨센서스도 다시 상향될 거란 예측이다. 임 연구원은 “블룸버그 기준 컨센서스는 2024년, 2025년에 영업이익이 둔화하고,삼성증권의 추정치는 컨센서스 대비 20% 높다”며 “3분기 실적 발표가 다가올수록, 다시 컨센서스는 상향될 것으로 예상한다”고 말했다.

이어 “3분기에도 비수기임에도 믹스 향상, 원자재 가격 하향 안정화, 원화약세로 인해 영업이익 4조 원이 예상된다”머 “2026년에는 중국을 제외하고 글로벌 500만 대 판매가 예상한다”고 강조했다.

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/320/200/2097489.jpg)