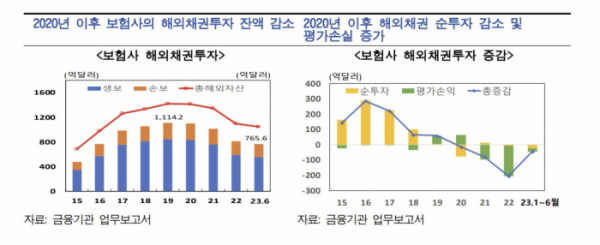

“보험사 해외채권투자 756억 달러…2019년말 고점 이후 감소”

“스왑레이트 상승으로 외환·통화 파생상품 평가손실 추가 발생 가능”

한국은행 국제국 외환분석체계개선반은 3일 ‘최근 보험사의 해외채권투자 현황 및 주요 리스크 점검’ 보고서를 통해 “해외채권금리가 1%p 추가 상승하는 경우 보험업권의 채권보유 평가손실은 11조3000억 원(89억2000만 달러) 수준이 될 것으로 추정된다”고 분석했다. 보험사의 스왑 수요 감소에 따른 스왑레이트 상승으로 외환 통화 파생상품 평가손실이 추가로 발생할 수 있다고 서술했다.

보험사의 해외채권투자 잔액은 올해 6월 말 기준 765억6000만 달러로 집계됐다. 2019년말(1114억2000만 달러)을 고점으로 감소하고 있다는 것이다. 연구팀은 “해외채권투자 잔액의 감소는 해외채권 순투자가 감소한 데다 채권금리 상승으로 평가손실이 크게 늘어난 데 기인한다”고 진단했다.

연구팀은 보험사의 해외채권 순투자 감소는 해외채권 투자수익률(환헤지 기준)이 낮은 수준을 지속한 데 더해 신회계기준 적용의 영향이 있다고 짚었다. 보험사가 환헤지 수단으로 주로 활용하는 3년 만기 통화스왑레이트를 적용한 해외채권 투자수익률은 2019년~2017년 7월 중 0% 내외 수준을 유지했으나 그 이후로는 대체로 마이너스 수준에서 등락한다는 것이다.

연구팀은 “2020년 들어 감독당국이 본드포워드(장기채 선도매입) 매입 시 현물채권 매입과 동등하게 듀레이션을 인정하도록 감독규정을 개정하면서 보험사는 저비용으로 자산듀레이션을 확대할 수 있는 본드포워드 투자를 늘리는 반면 해외채권투자는 축소했다”고 분석했다.

연구팀은 보험사의 해외채권투자 평가손실은 채권금리 상승 효과에 더해 해외채권 듀레이션 확대, 신용채권 투자 비중 증가, 신회계기준 적용에 따른 시가평가 대상 범위 확대 등에도 영향을 받았다고 진단했다.

다만 연구팀은 보험사 재무건전성의 급격한 악화 가능성은 크지 않다고 봤다. 연구팀은 “현재 대부분 보험사의 지급여력비율이 규제 수준을 큰 폭 상회하고 있다는 점에서 당분간 보험사 재무건전성의 급격한 악화 가능성은 크지 않아 보인다”며 “3월말 기준 보험사의 지급여력비율은 규제비율(100%)을 상회하는 200% 수준”이라고 설명했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)