가구 평균 자산 5억2727만원·부채 9186만원·순자산 4억3540만원

부채 규모 감소 응답률 1년 전보다 높아…‘소득’ 상환 가장 많아

“원리금 상환 부담스럽다” 응답률 67.6%, 전년대비 3.2%p 상승

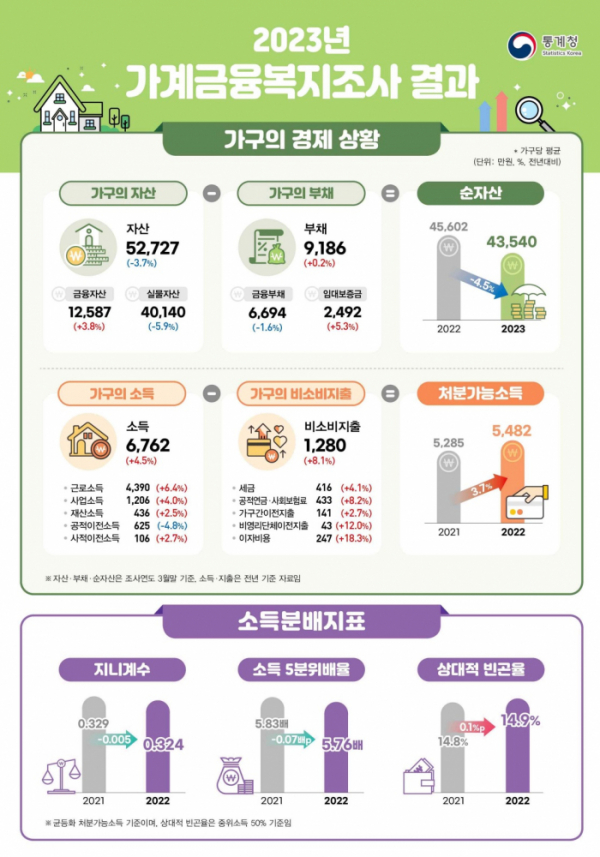

7일 통계청·금융감독원·한국은행이 공동으로 발표한 ‘2023년 가계금융복지’에 따르면 올해 3월말 기준 가구의 평균 자산은 5억2727만 원, 부채는 9186만 원, 순자산은 4억3540만 원으로 각각 집계됐다. 작년 평균 소득은 6762만 원, 처분가능소득은 5482만 원으로 조사됐다. 자료의 자산·부채·순자산은 2023년 3월말 기준으로, 소득·지출은 2022년 기준으로 각각 반영됐다.

특히 금융부채에 대한 차주들의 인식 변화가 이목을 끌었다. 작년부터 본격화된 전 세계적인 통화긴축 기조로 한국은행도 덩달아 기준금리를 올렸다. 한은 금융통화위원회는 작년 7·10월에 0.5%포인트(p)씩 올리는 빅스텝을 단행했고, 올해 1월에는 0.25%포인트(p) 인상해 연 3.50% 수준까지 끌어올렸다. 기준금리 조정에 따라 대출금리도 오르면서 차주들의 부담이 커진 셈이다.

올해 전체 금융부채 평균값은 6694만 원으로 작년(6803만 원)보다 109만 원 줄었다. 소득 5분위별로 보면 1분위(하위 20%)의 평균 금융부채 규모가 작년 1156만 원에서 올해 1346만 원으로 191만 원 늘었다. 5분위(상위 20%)의 금융부채는 1억4743만 원에서 1억4305만 원으로 438만 원 오히려 줄었다.

금융부채 인식 조사 결과를 보면 1년 전과 비교했을 때 금융부채를 보유한 가구의 22.8%가 1년 전에 비해 부채가 ‘증가’했다고 응답했다. 작년 응답률 25.6%보다 2.9%포인트 감소한 수치다. ‘감소’라고 대답한 가구도 같은 기간 49.4%에서 54.3%로 4.9%포인트 올랐다.

감소한 가구의 부채 상환 방법으로는 ‘소득으로 상환’이라고 응답한 가구가 91.2%에서 91.7%로 0.5%포인트 올랐다. ‘금융자산 처분 및 퇴직(연)금 정산’ 응답률도 3.2%에서 3.9%로 상승했다.

원금상환 및 이자지급 납부기일을 경과한 적이 있는지에 대한 인식 조사에서 ‘없다’ 응답률이 92.6%에서 92.8%로 0.2%포인트 올랐다. 그러나 납부기일을 경과한 적이 있다는 가구의 경과 이유를 보면 ‘이자 또는 원금 상환 부담 상승’ 응답률이 19.3%에서 24.6%로 5.3%포인트 상승했다. 금융부채를 보유한 가구 중 ‘원리금 상환이 부담스럽다’고 응답한 가구는 67.6%로 전년에 비해 3.2%포인트 올랐다.

차주들은 앞으로 금융부채를 줄이는 데 초점을 맞출 것으로 보인다. 1년 후 부채 규모에 대한 전망 항목에서 가구의 35.7%는 1년 후 ‘부채가 감소할 것’이라 응답했다. 작년(35.1%)보다 0.6%포인트 높아진 수치다. ‘변화 없을 것이다’ 응답률도 55.5%에서 56.0%로 올랐다. ‘증가할 것이다’라고 전망한 가구는 9.4%에서 8.3%로 낮아졌다.

부채 증가 원인도 ‘부동산 관련 마련’은 45.5%에서 43.2%로 떨어졌다. 그 대신 ‘부채 상환’(5.2→7.3%), ‘생활비 마련’(22.1→25.6%) 응답률은 모두 상승했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)