9월경 금리 인하 가능성 나와

보험사, 채권 가격 상승에 베팅

보험사들이 4개월 간 10조 원이 넘는 채권을 사들인 것으로 나타났다. 기존에 갖고 있던 채권 가격이 내려가는 등 자산 운용으로 수익을 내는데 어려움을 겪으면서, 비교적 낮은 가격에 채권을 사들이며 ‘물타기’에 나서는 모습이다. 대내외 불확실한 투자 업황 속에서 끝날 것만 같던 고금리 상황이 유지되고 있지만, 이르면 9월 이후에는 미국의 금리가 떨어질 수 있다는 예측이 나오면서 당분간 채권 매수세가 이어질 것이란 전망이다.

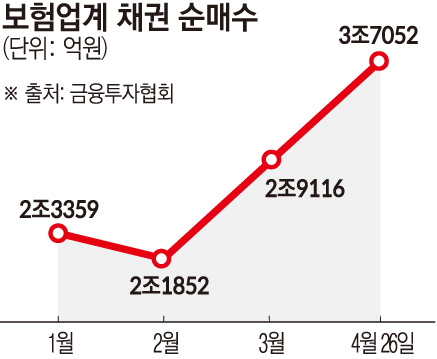

29일 금융투자협회에 따르면 올 들어 보험사들은 △1월 2조3359억 원 △2월 2조1852억 원 △3월 2조9116억 원의 채권을 매수했다. 4월 1일부터 26일까지는 3조7052억 원어치를 사들였다.

지난 한 해 동안 15조284억 원을 순매수했는데, 최근 4개월 동안에만 채권 11조1379억 원을 사 모은 것이다. 새 회계제도(IFRS17·K-ICS) 도입 등 여러 유동성 위기에 봉착하며 자금 확보를 위해 채권 매도를 감행하던 지난해와 대비되는 모습이다.

이처럼 보험사들이 채권 매수에 열을 올리는 것은 어려운 투자 업황 때문으로 분석된다. 고금리 상황이 이어지자 해외 부동산 가치 하락으로 해외 대체 투자에서 부진한 성적을 기록하고, 과거 사들였던 채권 가격까지 하락하고 있어서다.

실제 최근 1분기 실적을 발표한 보험사의 투자 영업 이익을 보면 지난해 같은 기간 대비 역성장했다. KB손해보험의 투자 손익은 355억 원으로 66.4%, KB라이프는 633억 원으로 47.1% 줄어들었다. 신한라이프의 금융 손익도 398억 원으로 1년 새 24.9% 감소했다.

특히 해외 채권에 투자했다면 평가 손실에 대한 충격은 더 컸을 것이란 전망이다. 한국은행이 지난해 말 발표한 ‘보험사 해외 채권 투자 현황 및 주요 리스크 점검’ 보고서에 따르면 해외 채권 금리가 1%포인트(p) 상승하는 경우 보험업권의 채권 보유 평가 손실은 11조3000억 원에 달하는 것으로 나타났다.

당초 예견됐던 금리 인하는 멀어지고 있다. 연초 연방준비제도(Fed·연준)가 올해 6차례 금리를 인하할 수도 있다는 전망이 제기됐지만, 우크라이나-러시아에 이어 이란-이스라엘까지 충돌하는 등 전 세계적으로 불확실한 경제 상황이 계속되고 있어서다. 특히 미국의 소비자 물가 지수가 3개월 연속 시장전망치를 넘기면서 미국 연준의 고민도 깊어지고 있다.

일단 기준 금리 인하가 9월 이후에는 가능해질 것이라는 의견이 제시되고 있는 만큼, 향후 채권 가격 상승에 베팅하는 기조가 당분간 유지될 것으로 보인다.

김대종 세종대학교 교수는 “채권의 이자가 올라가면 반대로 가격은 내려간다”며 “미국 기준금리가 9월경 내려갈 것으로 예측되고 있어 그 전까지는 채권 가격 상승에 대한 기대감으로 매수세가 이어질 수 있다”고 내다봤다.

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/320/200/2101600.jpg)