3高 현상으로 거시경제 환경 악화…기업 신용위험 모니터링 필요

코로나19 팬데믹 이후 증가했던 글로벌 기업신용 증가세가 둔화되고 있는 반면 한국의 기업신용 증가세는 되레 확대되고 있는 것으로 나타났다. 특히 부동산·건설 업종의 대출 레버리지가 큰 폭으로 늘어나고 있어 부동산 부실 확대 시 금융시장까지 흔들릴 수 있다는 우려가 제기됐다.

5일 윤경수 KDB미래전략연구소 선임연구원은 '최근 기업금융시장 특징 및 리스크 요인 분석' 보고서에서 "부동산·건설업권을 중심으로 기업금융이 급격히 확대되면서 금융부문의 취약성 역시 증대되고 있어 면밀한 모니터링이 필요하다"고 밝혔다.

보고서에 따르면 국내 기업금융(대출+회사채) 잔액은 지난해 말 2465조 원으로 경제규모(명목 GDP)를 상회했다. GDP 대비 기업금융잔액은 2019년말 0.92배에서 지난해 말 1.10배로 확대됐다.

코로나19 지원 금융정책이 확대되는 가운데 회사채 투자심리가 위축되면서 대출비중이 크게 늘어난 데 따른 것으로 분석된다.

이에 기업신용 증가율도 2020~2021년 9.3%에서 2022년~2024년 1분기 9.9%로 확대됐다. 이는 최근 주요국의 통화긴축으로 증가세가 둔화된 글로벌 기업신용 움직임과 상반된 모습이다. 같은 기간 글로벌 기업신용 증가율은 8.1%에서 1.8%로 둔화됐다.

기업신용 레버리지 또한 한국은 코로나19 이전 대비 증가해 세계적 추세와 다른 양상을 보였다.

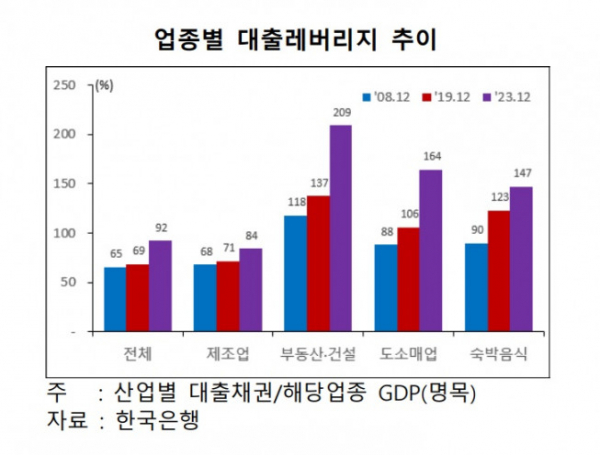

코로나19 이후 운영자금 수요가 늘어나며 대기업과 중소기업의 대출 규모가 모두 증가했고, 기업신용 레버리지 역시 확대됐다. 특히 부동산·건설 업종의 레버리지가 급증했다.

부동산·건설업의 경우 저금리 기조가 유지됐던 당시 부동산 경기 확장 등의 영향으로 대출이 증가세를 보이기 시작했다. 이에 2020년말부터는 대출잔액 기준이 제조업을 상회했고, 이렇게 늘어난 대출은 거시경제환경 악화와 부동산 경기 둔화 등으로 부실화 가능성이 커지고 있는 상황이다. 특히 대출 증가액 중 50% 이상이 중소기업에 집중됐다는 점은 리스크 요인이 되고 있다는 게 윤 연구원의 진단이다.

여기에 최근 부동산 프로젝트 파이낸싱(PF) 부실 위험성이 커지고 있다는 점도 부담이다. 이기은 KDB미래전략연구소 선임연구원은 "부동산·건설 대출 레버리지가 코로나 이후 급격히 확대된 가운데 최근 연체기업 비율이 지속적으로 상승하고 있다"면서 "재무구조 취약 중소건설사 등에 대한 구조조정이 현실화될 가능성이 있다"고 경고했다. 그는 "부동산 PF 사업의 수익성 악화 시 PF유동화증권 차환발행 애로가 자금조달 시장 전체의 경색으로 전이될 가능성도 상존한다"면서 "기업 신용위험에 대한 모니터링이 필요하다"고 강조했다.

윤 선임연구원은 "금융기관들은 기업 신용위험 상승에 대비해 충당금 적립, 자본 확충 등 건전성 유지 노력을 병행할 필요가 있다"고 강조했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)