메리츠증권은 15일 비에이치에 대해 현재 주가는 하반기에 대한 우려는 선반영되고 향후 기대되는 변화는 미반영된 구간이라고 판단했다. 목표주가는 기존 2만9000원에서 3만 원으로 올려잡고, 투자의견은 매수로 유지했다.

양승수 메리츠증권 연구원은 “2분기 매출액과 영업이익은 컨센서스를 각각 13%, 51% 상회할

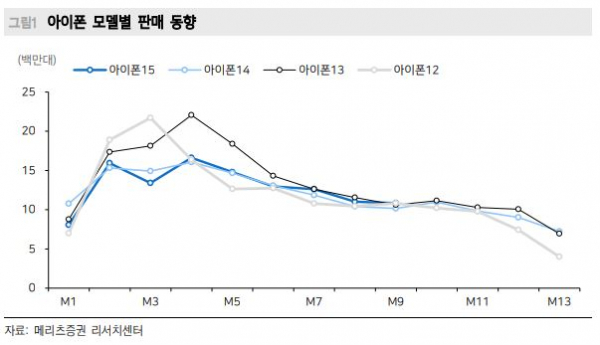

전망인데 북미 고객사향 RF-PCB 매출 확대 영향”이라면서 “중국 디스플레이 패널사의 아이폰 15 생산 차질과 신모델 일부 조기 생산으로 비수기임에도 오히려 물량이 증가한 것으로 파악된다”고 설명했다.

이어 양 연구원은 “하반기 신모델은 아이폰 X OLED 첫 적용 이후 8년 만에 디스플레이의 기술적인 변화가 거의 없는 모델로 파악되는데, 이에 국내 디스플레이 경쟁사의 점유율 상승이 예상돼 하반기 동사의 물량 감소 우려가 확대되고 있다”면서 “다만 전체적인 빌드업 물량의 상향 조정 움직임과 중국 디스플레이 패널사의 수율 이슈 지속, 고객사 내 동사의 점유율 상승을 가정 시 물량 축소 리스크는 제한적일 가능성이 높다. 하반기에 대한 낮은 기대감을 활용할 수 있는 시점”이라고 말했다.

아울러 그는 “2025년 슬림 모델, 2026년 이후 폴더블 모델 출시 등 라인업의 변화와 함께 동사디스플레이 고객사의 아이폰 내 경쟁력은 재차 부각될 전망으로, IT OLED 제품군의 확장(아이패드 → 맥북) 국면 속에서 8.6 세대 투자를 진행 중인 동사 고객사의 점진적인 점유율 확대도 기대된다”면서 “동사 자체적으로는 BH EVS 의 고객사 확대로 인한 수주잔고 증가 등 아이폰 외 매출 기여 확대도 기대할 수 있는 시점”이라고 했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)