(출처=NH투자증권)

NH투자증권은 10일 LG전자에 대해 이머징 마켓을 제외한 선진국 수요가 부진한 것으로 파악된다며 올해 하반기 실적이 시장 기대치를 밑돌 것으로 예상했다. 목표주가를 기존 15만 원에서 13만 원으로 하향하고 투자의견 ‘매수’를 유지했다.

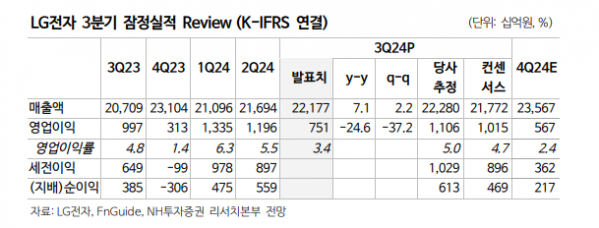

이규하 NH투자증권 연구원은 “LG전자 3분기 영업이익은 전년 대비 24.6% 감소한 7511억 원을 기록하며 당사 추정치와 시장 기대치를 크게 하회했다”며 “4분기도 미국을 포함한 선진국 수요 부진과 LG이노텍 추가 실적 하향 가능성을 고려 시 시장 기대치를 하회할 가능성이 있다”고 밝혔다.

이 연구원은 “가전은 이머징 마켓 수요 개선세로 주요 시장 수요 둔화에도 선방했으나 TV와 정보기술(IT) 기기 등 수요 부진이 지속됐고, 전장 부문도 전기차 판매 약세로 성장성과 마진 모두 기대치를 하회했다”며 “결과적으로 2024년과 2025년 영업이익을 각각 기존 대비 14.8%, 13% 하향한다”고 설명했다.

다만 “중장기적 관점에서 미국의 금리 인하 등 매크로 환경 개선을 고려했을 때 수요 추가 둔화보다는 개선 가능성이 크다고 판단한다”며 “낮은 밸류에이션과 하반기 발표될 신규 주주환원 정책도 주가에 긍정적인 요인”이라고 분석했다.

그러면서 “신규 사업인 가전 구독의 아시아 시장 확대, 전장으로 다변화되는 웹(Web)OS 성장성도 중장기적으로 실적 성장에 기여할 것”이라고 덧붙였다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)