인수가 1700억 원 결정…이달 중 대주주 변경 신청해도 연내 승인은 힘들 듯

미래에셋생명은 10일 PCA생명과 주식매매계약서(SPA)를 체결했다고 이날 밝혔다. 취득주식 수는 2339만5700주로, 취득금액은 1700억 원이다. 이는 미래에셋생명의 작년 말 자기자본의 9.15%에 해당하는 규모다. 이번 계약의 인수 자문은 미래에셋대우 M&A컨설팅부가 맡았다.

미래에셋생명은 지난 8월 인수 의향서를 제출한 후 예비실사를 실시했다. SPA가 체결됨에 따라 미래에셋생명은 금융당국에 대주주 변경 승인 신청을 진행할 예정이다.

보험업계는 미래에셋생명이 이달 중 대주주 변경을 신청하더라도 최종 승인은 내년에 이뤄질 것으로 전망하고 있다.

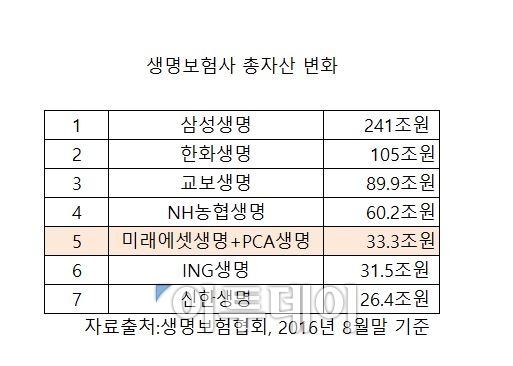

미래에셋생이 PCA생명 인수 작업을 완료하면 총자산 33조 원대(이하 8월 말 기준) 규모의 생보사가 탄생하게 된다. 이는 삼성·한화·교보·NH농협생명에 이어 업계 5위에 해당하는 규모다.

미래에셋생명은 PCA생명 인수로 변액보험 분야에서 시너지를 낼 것으로 기대하고 있다. 미래에셋생명은 현재 총자산 33조 원 가운데 9조8000억 원(약 22%)에 달하는 변액자산을 보유하고 있다. PCA생명은 총자산 5조3000억 원 가운데 변액보험에 해당하는 특별계정을 3조8000억 원(약 72%)을 운영 중이다. 합병 후 변액보험 자산 규모는 삼성·한화·교보생명에 이어 업계 4위로 올라선다.

미래에셋생명이 변액보험 평균 수익률을 업계 최고 수준으로 유지하고 있는 만큼 합병 효과는 긍정적으로 작용할 것으로 보인다.

미래에셋생명의 변액보험 3년 가중평균 수익률은 15.18%(업계 1위), 5년 가중평균 수익률은 18.92%(업계 3위)로 각각 집계되고 있다. PCA생명은 같은 기준으로 각각 12.69%, 18.91%의 수익률을 기록하고 있다.

미래에셋생명 관계자는 “가치중심의 경영전략 추구와 고객의 평안한 노후에 기여하고자 한다”며 “변액보험 분야의 시너지를 극대화해 최고의 은퇴설계 전문 보험사로 발돋움할 계획”이라고 밝혔다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)