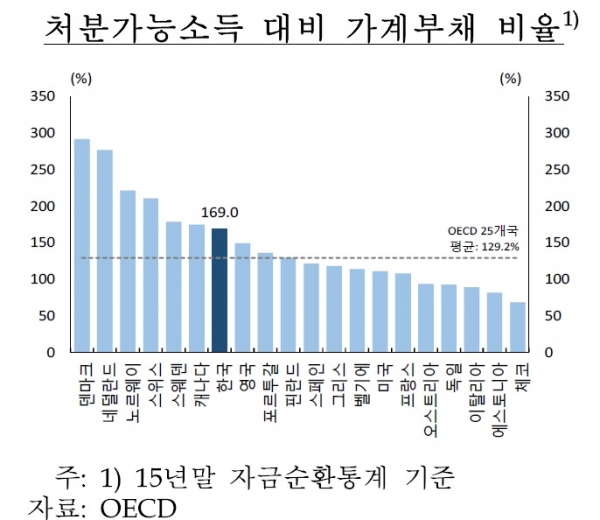

처분가능소득대비 부채비율 OECD 25개국 중 7위..취약계층 금리상승시 부담 가중

가계부채가 수준과 증가속도 면에서 경제협력개발기구(OECD) 회원국 평균보다 높다는 분석이 나왔다. 이에 따라 이미 소비를 제약하는 요인으로 작용하고 있다는 판단이다.

2010년부터 2015년중 가계부채 비율 상승폭도 우리나라의 경우 +21.4%포인트를 기록했다. 이는 OECD 평균 -0.5%포인트와 큰 격차를 보이는 셈이다. 우리보다 상승폭이 컸던 나라는 스위스(26.7%포인트) 정도였고, 스웨덴(15.6%포인트)과 캐나다(10.3%포인트)도 가계부채 비율이 증가했다. 반면, 미국(-22.6%포인트)과 영국(-11.8%포인트), 독일(-7.4%포인트) 등은 줄었다.

이에 따라 가계부채가 이미 소비를 제약하고 있을 가능성이 높다는 평가다. 실제 2016년 가계금융복지조사 결과에 따르면 원리금상환에 부담을 느끼는 가구가 전체 가구의 70%에 달한다. 또 이중 약 75%는 실제로 소비지출과 저축을 줄이고 있는 것으로 조사됐다.

한은 관계자는 “가계부채 리스크를 평가하기 위해서는 각국 가계의 부채구조와 보유자산, 주택시장 구조 및 조세·사회보장 제도 등을 함께 고려할 필요가 있다”면서도 “실증연구 결과에서도 최근 들어 가계부채 증가가 소비와 성장에 미치는 부정적 효과가 긍정적 효과보다 커지고 있는 것으로 분석됐다”고 말했다.

다만 가계부채 문제가 금융시스템 전반의 리스크로 확산할 가능성은 높지 않다는게 한은의 판단이다. 우선 2016년 현재 총부채 대비 총자산 비율과 금융부채 대비 금융자산 비율이 각각 3.9배와 1.2배에 달하고 있어서다.

또 국제통화기금(BIS) 기준 국내은행의 총자본비율은 2016년말 현재 14.9%로 규제기준(9.25%, 시스템적 중요은행(D-SIB) 9.75%)를 상당폭 웃돌고 있다. 금리가 100bp(1bp=0.01%포인트) 내지 300bp 상승하는 것을 가정한 스트레스테스트 결과에서도 전체 국내은행의 BIS 총자본비율 하락폭은 0.5~0.7%포인트에 그쳐 자본적정성 규제 기준보다 높았다. 앞서 지난 2월6일 세계적인 신용평가사 무디스 등 주요 신용평가기관들도 한국의 가계부채가 단기적으로 시스템 리스크를 초래할 가능성은 제한적인 것으로 평가한 바 있다.

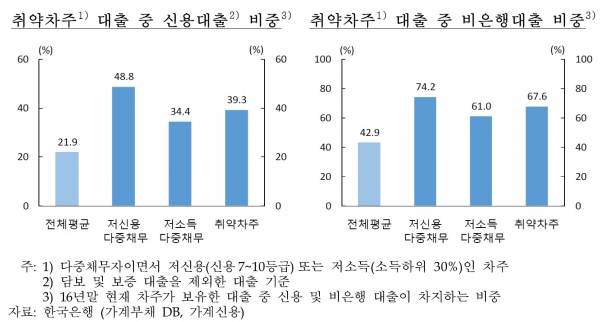

한은 관계자는 “이들 계층은 금리수준이 높고 변동금리부로 주로 취급되는 신용 및 비은행 대출에 크게 의존하고 있다”며 “대출금리 상승시 취약계층은 추가 이자부담으로 어려움이 커질 것”으로 예상했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)