회사채 발행도 급증…美 금리인상 임박

31일 금융감독원에 따르면 지난해 IPO 규모는 77건에 5조8893억 원으로 작년 같은 기간보다 건수는 1건 줄었지만 금액은 49.2%(1조9421억 원) 늘었다.

넷마블게임즈(2조6617억 원)와 셀트리온헬스케어(1조88억 원) 등 대형 IPO가 성공하며 발행 규모가 크게 증가했다.

코스피는 5건, 2조8132억 원이고 코스닥이 72건, 3조761억 원이었다.

반면 유상증자를 통한 자금조달 규모는 쪼그라들었다. 건수는 89건, 4조4679억 원으로 전년보다 1건 줄고 금액도 29.2%(8424억 원) 감소했다.

2016년 삼성엔지니어링(1조2651억 원)과 삼성중공업(1조1409억 원) 등 삼성 계열사의 대규모 유상증자 결정에 따른 기저효과 때문이다. 작년에는 이 같은 규모의 유상증자가 없었다.

현대상선이 6000억 원으로 가장 크고 대한항공 4577억 원, 현대건설기계 3788억 원 정도였다.

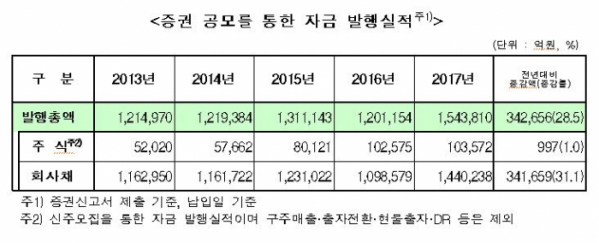

지난해 회사채 발행 규모는 144조238억 원으로 전년보다 31.1%(34조1659억 원) 늘었다.

미국 금리인상 등에 따른 선제적 자금조달 수요로 A등급 이상 회사채와 은행채 등 금융채 발행이 큰 폭으로 증가했기 때문이다.

일반회사채 발행 규모는 32조2668억 원으로 1년 새 32.4% 늘었다. 특히 A등급 비중은 2016년 17.6%에서 지난해 25.1%로 커졌다.

금융채는 96조7471억 원어치 발행돼 1년 새 43.0% 늘었다. 은행채 발행 규모가 37조3093억 원으로 59.4% 증가했는데 하나은행, 신한은행, 우리은행 순으로 컸다.

이로써 지난해 말 회사채 전체 미상환 잔액은 442조832억 원으로, 전년 말보다 8.0% 늘었다.

지난해 기업어음(CP)과 전자단기사채 발행실적은 1376조4513억 원으로 전년보다 2.3% 늘었다. CP 발행액이 306조5635억 원으로 2.1% 줄어든 반면 전자단기사채 발행액이 1069조8878억 원으로 3.6% 늘었다.

이에 따라 지난해 말 CP와 전자단기사채 발행 잔액은 188조503억 원으로 1년 전보다 8.3% 많아졌다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)