셀트리온헬스케어 가치 오르며 250억 이상 매각 차익…주류사업 적자인데 오히려 자산 늘어

국순당이 셀트리온헬스케어 지분 매각을 통해 수년간 지속 중인 적자 방어에 나섰다. 지분 매각은 셀트리온헬스케어의 증시 상장 시점과 맞물려 작년 하반기부터 시작됐다.

지난해 4분기 셀트리온헬스케어 지분 170억 원어치를 팔아치웠고 올해 1분기는 166억 원어치를 매각했다. 지분 매입에 80억 원을 투자한 만큼 현재 250억 원이 넘는 매각 차익이 발생한 셈이다. 1분기 말 기준 셀트리온헬스케어 지분의 장부가는 53억 원이다. 현재 주가 수준이 유지되면 잔여 지분 매각 시 300억 원 안팎의 수익이 확정되는 셈이다.

본업의 위기설이 지속적으로 제기됐지만 투자 자산 가치 상승이 우려를 상쇄한 셈이다. 전통주 사업 부문은 3년여 동안 실적과 재무 상태에 마이너스 요인이었지만 기타비유동금융자산, 관계기업투자주식 등 투자자산의 가치 증대가 오히려 자산 증가를 견인했다. 기타비유동금융자산은 2015년 319억 원에서 2018년 3월 말 기준 480억 원으로 늘었다. 관계기업투자주식도 같은 기간 85억 원에서 274억 원으로 증가했다.

해당 자산 흐름과 긴밀하게 연결된 현금성자산의 지표를 보면 투자 자산의 가치 상승 효과가 더욱 뚜렷하게 나타난다. 국순당은 최근 수년간 370억 원 안팎의 현금성 자산을 유지해 왔다. 특히 2015년은 90억 원가량의 마이너스 영업활동현금흐름을 기록했지만 매도가능금융자산, 당기손익인식금융자산 등을 축소(매도)하면서 현금을 충당했다. 전통주 사업이 적자를 내고 있지만 주식 등 투자자산 운용실적이 적자를 메우고 있는 셈이다. 적자 충당의 중심엔 셀트리온헬스케어가 있다.

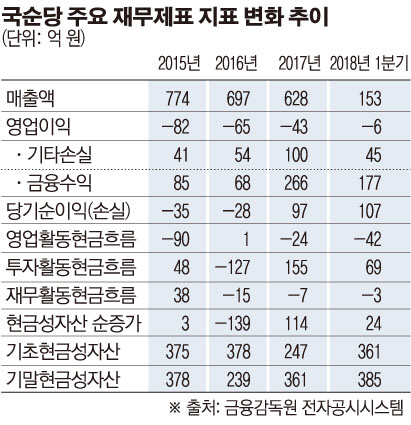

◇전통주는 팔수록 적자…주식이 효자 = 국순당은 수년간 본업인 주류 사업부에서 적자를 내고 있다. 결정적인 계기는 2015년 가짜 백수오 파동으로, 당시 백세주 자진 회수를 결정하면서 수익성이 훼손됐다. 실제 1990년대 후반부터 20여 년간 흑자를 냈지만, 2015년 82억 원, 2016년 65억 원의 영업적자를 냈다. 지난해도 43억 원의 적자를 기록했다.

매출 외형 축소도 진행형이다. 2011년 1277억 원으로 사상 최대 매출액을 기록했지만, 가짜 백수오 파동 여파와 전통주 시장 침체까지 겹치면서 지난해 매출은 절반인 628억 원으로 줄었다. 통계청에 따르면 전통주 시장은 2011년(4432억 원) 이후 연평균 6.15% 줄면서 2015년 3438억 원으로 최저치를 기록했다. 2020년 시장 규모 전망치도 3701억 원 수준이다. 본업이 사면초가에 빠지면서 국순당의 매출 및 영업 부진이 이어지는 양상이다.

전통주 제조와 관련한 지표 역시 우려스러운 대목이다. 본업이 흑자를 내면 플러스(+) 현금 흐름을 보이지만 적자를 내면 마이너스(-)를 나타낸다. 2015년 영업활동 현금흐름은 -90억 원이었고, 2016년은 +1억 원이었다. 2017년과 2018년 1분기는 각각 -24억 원, -42억 원으로 조사됐다. 전통주만 팔아서는 빚만 늘어난다는 의미다.

국내 대표 전통주 기업 국순당이 ‘껍데기 전통주 기업’, ‘무늬만 전통주 기업’, ‘알고 보니 투자운용사’ 등의 오명을 벗으려면 본업의 실적 턴어라운드가 시급한 상황이다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)