전체 해외직접투자는 對미국·금융보험업·M&A형’ 늘어

베트남이 중국을 제치고 국내 제조업의 주력 투자국으로 부상했다. 중국의 외국인투자 우대 축소 조치 등으로 인해 베트남 등 신흥국으로의 투자가 늘어나고 있는 것이다. 전체 해외직접투자 추이를 살펴보면 미국에 대한 투자가 대폭 증가했다.

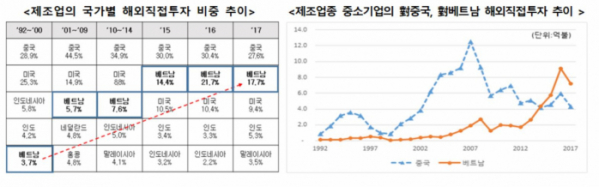

한국경제연구원이 22일 우리나라 해외직접투자 추이를 분석한 결과 2000년대 한국 제조업 해외직접투자액의 44.5%를 차지했던 중국 비중이 지난해 27.6%로 축소되고 1990년대 3.7%에 불과했던 베트남이 17.7%까지 확대된 것으로 분석됐다.

특히 제조업 분야 중 중소기업 투자가 베트남으로 많이 이동했다. 2014년 처음으로 베트남 투자금액이 중국을 역전한 이후 지난해는 중국 투자금액(4억3000만 달러)보다 1.7배 더 많은 7억2000만 달러였던 것으로 나타났다. 대기업(제조업)의 경우 중국 투자가 감소 추세에 있으나 아직은 베트남의 2.5배 수준이다.

중국과 베트남으로의 제조업 투자 업종도 변화하고 있다. 중국으로의 투자는 과거 저임활용을 통한 노동집약산업 위주에서 최근 고부가 산업으로의 비중이 확대된 모습이다. 1990년대 대(對) 중국 주력 투자업종은 전자부품(23.4%), 비금속(9.0%), 자동차(8.1%), 섬유(7.8%), 의복(6.9%) 순이었으나 최근 3년간 전자부품(29.5%), 자동차(22.6%), 전기장비(10.5%) 등의 비중이 높아졌다. 대 베트남 투자는 과거 섬유제품(28.3%)과 전자부품(26.3%) 두 업종이 절반이상을 차지했다. 그러나 최근 전자부품(29.8%)의 비중 확대와 더불어 의복(10.1%), 섬유(8.6%), 고무제품(7.4%), 전기장비(6.0%) 등으로 투자 업종이 다변화 되는 양상이다.

이처럼 한국 제조업 해외투자의 중심지가 중국에서 베트남으로 이동하는 것은 중국의 투자 환경은 악화되는 반면 베트남은 투자 촉진 정책을 적극 펼치고 있기 때문이다. 중국은 2008년부터 자국기업(33%)에 비해 유리했던 외자기업의 법인세율(15%~24%)을 첨단산업 등을 제외하고 25%로 단일화했다. 또 저부가가치, 환경오염을 유발하는 가공무역 관련 투자를 제한하면서 투자 금지·제한 품목을 확대했다. 중국 정부의 소득분배 개선 조치로 인해 최저임금 등 노동비용이 꾸준히 상승한 것도 투자 환경 악화 요인이다.

이와 반대로 베트남은 하이테크 산업분야에 대해 4년간 법인세 면제 혜택(이후 9년간 50% 감면)을 주고, 일반기업의 외국인 투자한도도 철폐했다. 또한 외국인 투자 가능분야 제한과 외국인의 베트남 내 부동산 취득요건을 완화하고, 임금수준이 중국의 2분의 1 수준으로 낮다.

추광호 한경연 일자리전략실장은 “중국 내 외투기업 우대 축소와 노동비용 상승 등으로 대 중국 투자가 줄어들고, 각종 우대혜택을 늘리고 있는 베트남과 같은 신흥국으로의 과감한 투자가 늘고 있는 추세”라며 “글로벌 경기변동에 유연하게 대응하기 위한 생산기지 다변화 전략 마련과 함께 규제 개혁을 통한 국내 투자 여건 개선 노력이 필요한 시점”이라고 설명했다.

제조업을 포함한 전체 산업의 해외직접투자를 분석하면 과거에 비해 ‘대 중국·제조업·그린필드형(신규공장설립형)’ 투자가 줄어들고, ‘대 미국·금융보험업·M&A형’ 투자가 늘어났다. 우리나라 해외투자금액 중 대 중국 투자액 비중이 2005년 39.4%에서 작년 6.8%까지 떨어진 반면, 동기간 대 미국 투자는 17.2%에서 35.0%까지 증가한 것으로 나타났다.

업종별로는 2005년 해외직접투자의 절반 이상(56.5%)을 차지했던 제조업 비중이 지난해 18.0%까지 떨어지면서 2016년 역전되었던 금융·보험업(31.2%)과의 격차가 심화됐고, M&A형 투자가 2000년 8.1%에서 지난해 47.1%로 급증했다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)