나이스신용평가가 SK실트론의 듀폰 웨이퍼 사업부 인수에 대해 장기적 관점에서 사업역량에 긍정적이나 단기적 재무부담은 가중될 전망이라고 19일 평가했다.

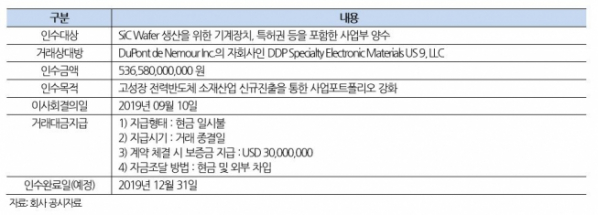

SK실트론은 지난 10일 이사회를 통해 미국 듀폰사의 실리콘카바이드(SiC) 웨이퍼 사업부를 4억5000만 달러 (약 5370억 원)에 인수할 계획임을 결정하고 이를 공시했다. 인수자금은 자체 보유현금과 외부 차입을 통해 조달할 예정이다.

나신평은 “인수가 성공적으로 마무리될 경우 SK실트론은 기존 웨이퍼사업과의 시너지 창출을 통해 경쟁력 제고가 가능할 것으로 예상되며 회사 전반의 사업 안정성에도 긍정적인 효과가 가능할 전망”이라고 내다봤다.

SiC 웨이퍼는 전기차 등의 전력반도체에 주로 사용된다. 최근 전기자동차(EV) 및 통신용(5G) 전력반도체 시장이 급성장하면서 SiC 웨이퍼 수요도 증가하는 추세다. SiC 웨이퍼 사업은 기술력과 인허가 이슈 등으로 시장 진입이 쉽지 않아 현재 미국의 듀폰, 크리, 투식스 등의 소수업체만 생산하고 있다.

SK실트론은 듀폰의 SiC 웨이퍼 사업부를 약 5370억 원에 인수할 예정으로 인수자금 중 외부차입 규모는 아직 확정되지 않았으나 인수에 따른 SK실트론의 재무적 부담이 예상된다고 나신평은 분석했다.

SK실트론은 2017~2018년 반도체산업 호황에 따른 실적호조로 2016년 이후 양호한 영업실적을 보이고 있다. 그러나 최근 전방산업인 반도체산업 업황 회복에 대한 불확실성과 사업 특성상 글로벌 수요에 대응하기 위한 경상적인 투자 부담이 상존해 인수에 따른 자금 소요가 상당한 재무적 부담이 될 전망이다.

2019년 6월 말 연결 기준 SK실트론은 약 8000억 원의 순차입금을 부담하고 있으며 총차입금 의존도는 43.6%다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)