(출처=NH투자증권)

NH투자증권은 오스템임플란트가 실적 바닥을 확인, 현재 주가가 모든 악재를 반영한 상황이라며 투자의견 ‘매수’를 유지했다. 다만 목표주가는 기존 8만4000원에서 5만9000원으로 하향했다.

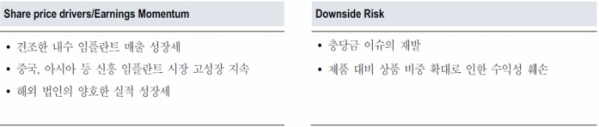

6일 구완성 NH투자증권 연구원은 “오스템임플란트 현재 주가는 △2분기 충당금 이슈로 인한 어닝 쇼크 △3분기 실적에 세무조사 추징금 415억 원 반영 △해외 롱펀드의 지분 블록딜 매도 등 악재를 모두 반영한 상태”라며 “길게 보면 다시 오지 않을 매수 기회”라고 밝혔다.

그는 “3분기 연결 기준 오스템임플란트 매출액은 1478억 원, 영업이익 109억 원을 기록했다”며 “시장 전망치 대비 각각 9.0%, 26.2% 상회하며 낮아진 눈높이를 충족하는 실적을 시현했다”고 평가했다.

이어 “3분기 내수 임플란트 매출액은 365억 원을 기록하며 성장세가 꺾이지 않았음을 확인했다”며 “해외에서는 중국ㆍ인도ㆍ일본의 임플란트 시장에서 고성장을 지속하고 있다”고 덧붙였다.

구 연구원은 “2분기 어닝쇼크 원인이었던 충당금 관련 비용이 분기당 90~100억 원 수준에서 3분기 70~80억 원 수준으로 줄었다”며 “4분기에는 40~50억 원 수준으로 감소할 것으로 전망한다”고 짚었다.

그러면서 “2분기에 실적 저점을 확인한 것으로 판단한다”며 투자의견 ‘매수’를 제시한 이유를 설명했다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)