한국투자증권이 7일 RFHIC에 대해 올해 화훼이향 관련 수주가 기존 계획 대비 적게 인식될 가능성이 제기된다고 진단했다. 화훼이가 미중 무역분쟁 이후 미국산 원재료 사용을 지양한 분위기가 반영된 것으로 풀이된다. 이어 목표주가를 5만4000원에서 4만4000원으로 하향하고, 투자의견 매수는 유지했다.

조철희 한국투자증권 연구원은 “작년도 실적은 매출액 1070억 원, 영업이익은 196억 원으로 전년 대비 각각 1%, 27% 감소할 전망”이라며 “작년은 미국의 화훼이 관련 제재로 화훼이향 매출액이 부진했고, 국내 5G 서비스 상용화에도 한국 내 설치 장비들에 RFHIC 제품이 탑재되지 않았기 때문”이라고 설명했다.

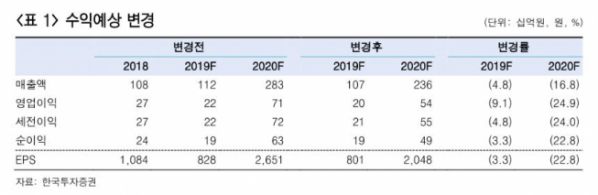

조 연구원은 올해 추정 매출액을 2356억 원으로 474억 원 하향하면서 “화웨이향 5G GaN 증폭기 수주가 예상보다 지연됐고, 납품 중인 4G GaN 제품 매출액도 기존 계획 대비 적게 인식될 가능성이 크다”고 판단했다.

아울러 “미·중 무역분쟁 이후 화웨이는 자사 제품에서 미국산 부품 사용 비중을 점진적으로 낮춰가고 있다”며 “현재 동사의 납품 중인 4G 제품에는 미국산 부품을 사용하고 있어 4G 관련 매출액이 줄어들 전망”이라고 진단했다.

다만 “회사는 올해부터 납품할 화웨이향 5G 제품에서는 미국산 원재료 낮추기를 추진하고 있다”며 “공급 시점은 불확실하겠지만 공급되기 시작하면 가시적인 성과가 있을 것”이라고 기대했다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)