23일 투자은행(IB) 업계 관계자에 따르면 엘리엇은 보유했던 현대자동차 지분 2.9%, 기아자동차 2.1%, 현대모비스 2.6%를 지난해 말 매각한 것으로 알려졌다.

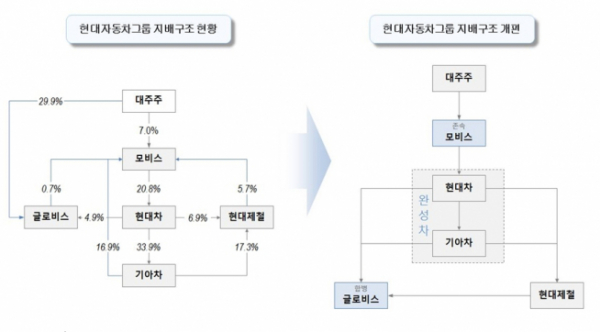

지난 2018년 초 현대차그룹은 현대모비스·현대글로비스 분할합병, 지배구조 개편 차원의 그룹사와 대주주간 지분 매입·매각을 통한 순환출자 완전 해소를 추진하는 지배구조 개편안을 내놓은 바 있다.

하지만 엘리엇이 현대차-현대모비스 합병, 지주회사 체제 전환, 8조3000억 원 규모의 고배당 등을 요구하고 의결권 자문사 ISS등이 동조하면서 현대차그룹은 이같은 계획을 보류했다.

최근 엘리엇이 지분을 매각하고 떠나면서 지배구조 개편에도 속도가 붙을 전망이다. 업계에서는 정몽구·정의선 부자 등 오너 일가→현대모비스(존속 법인)→현대차→기아차 등 구조인 기존 방식이 큰 틀에서 재추진될 가능성에 무게를 싣고 있다.

이 과정에서 현대엔지니어링이 핵심 역할을 할 가능성이 커지고 있다. 정의선 부회장은 현대엔지니어링의 지분 11.72%를 보유한 2대 주주로, 현대글로비스와 함께 정의선 부회장의 자금 확보 창구로 꼽힌다.

계획된 지배구조 개편을 실행하기 위해서는 정몽구·정의선 부자의 현대모비스 지분 매입이 필요한데 매입 자금만 해도 4조~5조 원에 달할 것으로 예상된다. 때문에 비상장사인 현대엔지니어링을 상장시켜 실탄을 마련하는 방안이 유력한 상황이다.

회계업계 관계자는 “현대엔지니어링이 상장할 경우 정 부회장은 지분에 따라 1조 원 가량의 현금을 확보할 수 있을 것으로 보인다”면서 “이를 기반으로 순환출자고리 해소를 위한 지분 매입과 상속세 등의 기반을 마련할 수 있는 만큼 시기의 문제일 뿐 현대엔지니어링의 상장은 정해진 수순일 것”이라고 전망했다.

실제로 지난 해 11월 그룹 핵심 재무 인력으로 꼽히는 도신규 현대차 기획조정1실장이 현대엔지니어링 재무본부장으로 인사이동 한 것도 이같은 맥락으로 해석할 수 있다.

현재 시장에서는 현대엔지니어링을 직접 상장하는 방식과 현대건설과 현대엔지니어링 합병을 통해 우회 상장하는 방식, 현대엔지니어링을 상장한 다음 현대건설과 합병하는 방식 등 세 가지가 거론되고 있다.

업계에서는 상장 시기와 속도를 조절할 수 있고 업황의 영향을 덜 받는다는 점을 들어 우회 상장 방식에 무게를 싣고 있다. 우회상장은 지배구조 비용을 낮추는 효과도 있다.

또 현대엠코와의 합병으로 현대엔지니어링의 몸집도 커져 정의선 부회장의 파이가 큰 현대엔지니어링의 비중을 높게 잡아도 크게 무리가 없다.

하지만 이에 대해 현대엔지니어링은 추진되는 사항이 없다는 입장이다.

현대엔지니어링 관계자는 “수년전부터 제기된 사안이지만 현재 내부적으로 상장이나 합병 등에 대해 이야기도 없고 액션도 없다”고 말했다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)