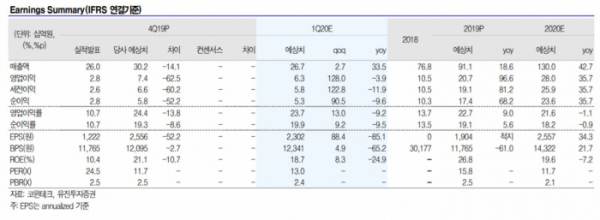

▲코윈테크 실적 및 실적 전망치. (자료=유진투자증권)

유진투자증권은 20일 코윈테크에 대해 2차전지 생산량 확대로 올해 실적이 큰 폭으로 성장할 전망이라며 목표주가를 기존 3만1000원에서 4만 원으로 상향 조정했다. 투자의견은 '매수'를 유지했다.

박종선 연구원은 "코윈테크는 시장 기대치를 하회했으나 지난해 최대실적을 달성했다"며 "매출액(911억 원)이 예상을 밑돈 것은 일부 수주물량이 올해로 이연됐기 때문"이라고 분석했다.

이어 "영업이익(207억 원)이 소폭 하회한 것은 상장을 위한 비용 증가, 상장에 따른 상여급 지급, 신규제품 개발을 위한 연구개발(R&D) 비용의 증가 등을 반영했다"고 덧붙였다.

박 연구원은 "글로벌 전기차 공급 확대와 함께 2차전지 케파(CAPA) 증설이 진행되고 있어 큰 폭의 실적 성장이 예상된다"며 "코윈테크는 국내외 유일하게 2차전지 전(全) 공정 자동화 설비를 라인 구축이 가능하고, 글로벌 주요 2차전지 업체들의 케파 증설이 지속되고 있는 상황에서 LG화학 및 삼성SDI를 주요 고객으로 확보해 수혜가 예상된다"고 내다봤다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)