(출처=KB증권 리서치센터)

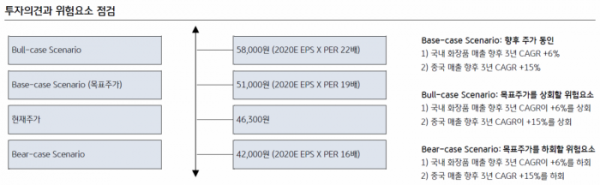

KB증권은 한국콜마에 대해 올 1분기 코로나19(신종 코로나바이러스 감염증) 영향으로 국내 및 중국 실적에 부정적 영향이 불가피하다며 목표주가를 5만1000원으로 4% 하향 조정했다. 다만 투자의견 ‘매수’는 유지했다.

박신애 KB증권 연구원은 24일 “한국콜마는 올해 1분기 코로나19 영향으로 국내 및 중국 실적에 부정적 영향이 불가피해 연결 영업이익이 13% 감소할 전망이다”며 “올 2분기까지도 감익 흐름이 지속되다가 3분기부터는 전방 시장 회복과 낮은 기저효과에 힘입어 높은 영업이익 성장세를 나타낼 것으로 예상한다”고 밝혔다.

박 연구원은 “당분간은 코로나19에 따른 실적 불확실성 확대로 인해 주가도 부진한 흐름이 지속될 전망”이라며 “하반기 강한 실적 모멘텀을 앞두고 조정 시 저가 매수 접근을 고려할 만하다”고 내다봤다.

그는 한국콜마의 지난해 4분기 실적에 대해 “연결 실적은 매출액 3894억 원, 영업이익 278억 원을 나타내면서 영업이익이 컨센서스를 16% 밑돌았다”며 “올해에는 국내 화장품 부문은 수익성 개선에 힘쓰고 중국 법인은 매출 증가에 집중할 계획”이라고 설명했다.

이어 “CJ헬스케어도 올해 매출액과 영업이익이 각각 12%, 18%씩 성장하는 견조한 실적이 예상된다”며 “2020년 연결 영업이익은 25% 증가할 것으로 예상되는데, 증익의 대부분이 국내 화장품 부문과 CJ헬스케어에서 발생할 전망”이라고 예상했다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)