키움증권은 27일 신한지주에 대해 사모펀드 사태가 일단락될 경우 주가 반전의 계기가 될 수 있다며 투자의견 ‘매수’와 목표가 4만8000원을 유지했다.

서영수 연구원은 “신한지주는 2분기 8731억 원의 지배주주 순이익을 기록했다”며 “선제적 추가 충당금과 라임 헤리티지펀드 등 3822억 원의 추가 비용을 고려해볼 때 코로나19 등 비우호적 영업환경에도 비교적 양호한 실적을 달성한 것으로 평가된다”고 말했다.

서 연구원은 “연이은 사모펀드 환매사태가 지속하고 있고 보도자료를 통해 추정해 볼 때 금융투자 1조 원, 은행 5000억 원의 환매 중단이 발생했다”며 “이 가운데 라임, 헤리티지펀드 증권사 판매금액 5918억 원에 대해서만 2분기 충당금을 적립했다”고 설명했다.

이어 “따라서 미반영 환매 중단 펀드에 대해 30% 손실율을 가정했다”며 “또한 판매된 사모펀드 8조3000억 원 가운데 15% 추가 사고 발생을 가정해 총 6020억 원의 비용을 추정, 올해 실적에 반영했다”고 덧붙였다.

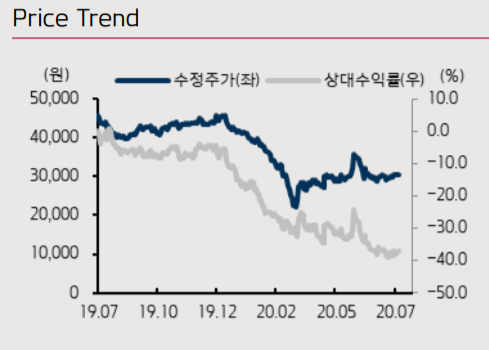

서 연구원은 “상기 요인은 실적에 이미 반영된 부분”이라며 “동사는 사모펀드 사태 등으로 단기적으로 과도하게 부진한 수익률을 기록, 역사적 저점인 PBR 0.4배로 밸류에이션 매력도가 높아졌다”고 분석했다.

또한 “2분기 실적에서 보았듯 카드와 보험 등으로 다변화된 수익구조가 이익의 안정성을 크게 제고할 것”이라며 “사모펀드 환매사태가 일단락될 경우 주가는 빠르게 회복될 것”이라고 전망했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)