이베스트투자증권은 현대차에 대해 ‘매수’ 의견과 목표주가를 30만 원으로 상향 조정한다고 27일 밝혔다. 다만, 지난해 4분기 실적은 기대에 못 미친다는 평가다.

현대차가 발표한 지난해 4분기 매출액은 전년 동기보다 4.9% 증가한 29조2000억 원, 영업이익은 40.9% 늘어난 6420억 원이다.

유지웅 이베스트투자증권 연구원은 “판매량은 1.4% 늘었고, 자동차 부문 평균판매단가는 4.1% 증가한 2360만 원을 기록했다”면서 “원가율은 전년 동기 83%에서 81.6%로 개선됐는데 금융부문의 이익 증가에 기인한다”고 설명했다.

이어 유 연구원은 “금융부문은 특히 현대캐피탈아메리카(HCA)에 대한 의존도가 높은데, 신종 코로나바이러스 감염증(코로나19) 직후 경제활동이 재개됐던 7~8월 대비 할부금융사업 마진이 소폭 둔화됐다”면서 “영업이익은 시장 기대치를 소폭 밑돌았다”고 덧붙였다.

현대차는 올해 416만 대를 판매할 계획을 내놨다. 이베스트투자증권의 기존 예상치인 450만 대보다 낮은 수준이다.

유 연구원은 “제네시스와 아이오닉 판매가 본격화될 필요가 있다”고 말했다.

이어 유 연구원은 “미국 출시가 막 시작된 GV80, 국내 GV70 판매 대수가 주가의 결정변수로 작용할 것으로 예상한다”면서 “현대차는 컨퍼런스콜을 통해 올해 미국 제네시스 비중을 6%(약 4만2000대)까지 증가할 계획임을 발표했는데, 이미 여러 매체를 통해 GV80에 대한 미국 내 반응이 상당히 호의적임이 나타나 판매호조에 따른 조기 증설 결정이 단행될 가능성도 있을 것”이라고 전망했다.

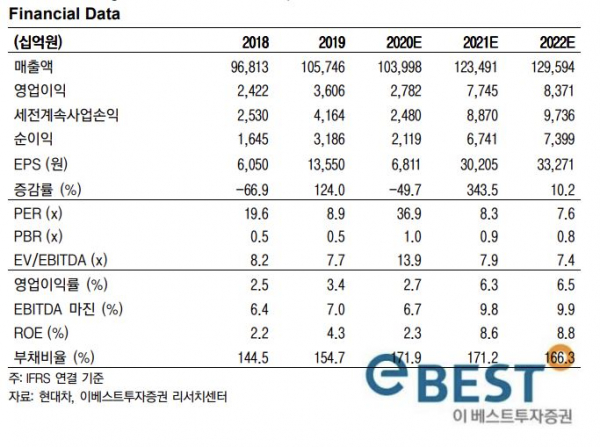

목표주가는 2021년 수정 주당순이익(EPS)에 목표 주가수익비율(PER) 10배를 적용한 30만 원이다.

유 연구원은 “현대차 실적 개선폭이 예상과 큰 차이는 없는 상황에서, 글로벌 경쟁사(Peer) 대비 상반기 전반에 걸쳐 상대적으로 호실적을 낼 것”이라면서 “주가흐름은 점진적 우상향을 보일 것으로 기대된다”고 내다봤다.

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/320/200/2097489.jpg)